Last Updated on 2018年8月1日

法人税の中間申告とは?

事業年度が6か月を超える法人はに1回法人税を前払いしなければなりません。

これを法人税の中間申告と言います。

中間申告が必要ない法人

以下の法人は中間申告をする必要がありません。

- 前期の法人税額の6ヶ月分相当額が10万円以下(年額20万円以下)の法人

- 新設法人(合併による法人を除く)

中間申告の申告・納付期限

中間申告の申告と納付期限はいずれも事業年度開始の日から6ヶ月を経過した日から2か月以内です。

中間申告の納税額

中間申告の納税額の計算方法には、前年度実績による方法と、仮決算による方法との2つがあります。

前年度実績による方法

前期の法人税額の1/2が中間申告の納税額となります。

計算に手間がかからないため、こちらの方法を採る法人がほとんどです。

仮決算による方法

事業年度開始の日から6ヶ月の期間を一事業年度とみなして計算した納税額となります。

こちらは通常の確定申告と同様、BSやPLなど決算書類を作成し税額を計算する必要があるため手間がかかります。

仮決算による方法を採る法人は業績が悪化していて中間納付額を抑えたい法人などに限られます。

なお、

仮決算による方法で計算した中間納付額>前年度実績で計算した中間納付額

となる場合には仮決算による方法は選択できません。

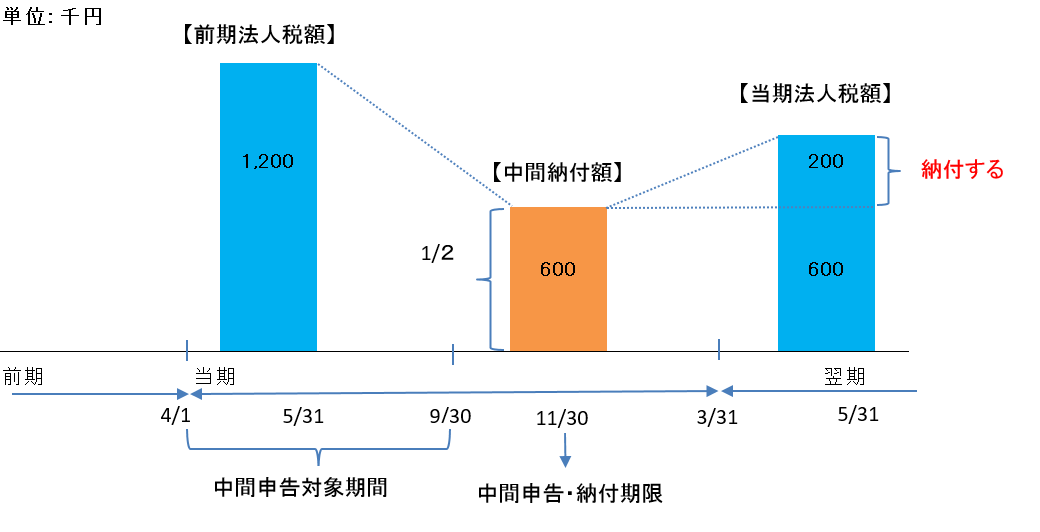

具体例

3月決算の法人について、具体的な数値例で見ていきましょう。

例1)

前期の法人税額:120万円

当期の中間納付税額(前期実績による方法):60万円

当期の法人税額:80万円

納税額:80万円 – 60万円 = 20万円

この例から分かるように間納付をしているため確定申告時の納税額が抑えられています。

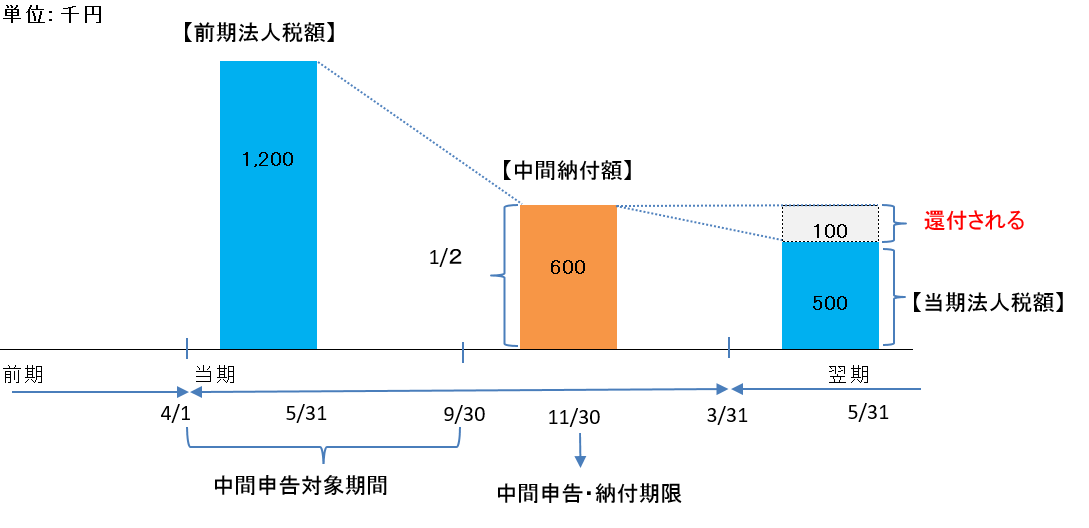

次に、確定申告時に中間納付額が還付される場合を見ます。

例2)

前期の法人税額:120万円

当期の中間納付税額(前期実績による方法):60万円

当期の法人税額:50万円

還付税額:60万円 – 50万円 = 10万円

このケースは、前期より業績が悪化したため当期の法人税額よりも中間納付額が上回り、還付となる例です。

中間申告・納付で注意する点

法人税の中間申告・納付で注意する点は以下のとおりです。

- まとまったお金が必要となるため、資金繰りに注意します。

- 住民税や事業税などの地方税も法人税とセットとなっているので中間申告・納付が必要となります。

- 税務当局は、前期実績による方法で計算した納税額が記載された中間(予定)申告書を事前に送ってきます。送られてきた中間(予定)申告書に記載された金額をそのまま納付すれば、申告書の提出は不要となります。仮決算による方法で計算する場合には申告書の提出が必要です。

.jpg)