Last Updated on 2024年1月23日

本記事では、2024年(令和6年)度税制改正のうち、

法人の賃上げ促進税制の改正について解説をします。

(資本金1億円以下の中小企業者等に絞って解説しております)

- 賃上げをした法人への税額控除制度が3年延長

- 上乗せ要件(教育訓練費)の変更

- 子育て家庭/女性活躍支援を行なった会社への更なる上乗せ措置

- 控除限度超過額が5年間繰越に。翌年以降の節税効果につながる可能性

目次

賃上げ促進税制の概要

賃上げをした法人が、一定の額を法人税額から差し引ける制度です。

法人税額から直接差し引くことができるため、節税の効果が高いです。

適用時期

下記の改正を踏まえた上で3年延長され、2024年4月1日から2027年3月31までの間に

開始する事業年度に適用されます。

改正内容

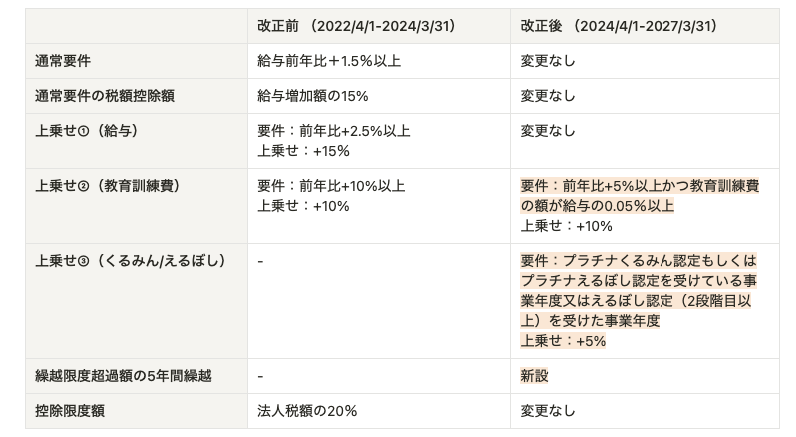

改正内容をまとめた表は、以下のとおりです。

(オレンジ部分は改正部分です)

変更となったのは上乗せして控除される部分と、繰越限度超過額の5年間繰越制度の新設です。

上乗せ(教育訓練費)の要件改正

2024年3月31日までは、

シンプルに教育訓練費が前年比10%以上増加していれば

控除率が10%上乗せされました。

2024年4月1日以降は、

教育訓練費が前年比5%以上増加することに加えて、今年度の教育訓練費が給与の額の0.05%以上占めていなければならない

要件が追加されました。

おそらく、教育訓練費の絶対額だけで比較すると

給与の額から見て過剰な上乗せになる可能性があり、

給与と教育訓練費の額のバランスをとったのかな、と想像できます。

いずれにしても、増加の要件は5%下がっていますので

控除率を10%上乗せできる会社も増えるのではないでしょうか。

上乗せ(くるみん/えるぼし)の新設

こちらはあらたに新設された上乗せ制度です。

まず、くるみん認定とは

厚労省が子育て支援を行っている企業に与える認定制度です。

労働時間、男性の育児休業取得率、労働法順守などの基準があり、

より高い水準で順守している会社はプラチナ認定がされます。

くるみんマーク・プラチナくるみんマーク・トライくるみんマークについて |厚生労働省

次に、えるぼし認定とは

厚労省が女性の活躍を推進する企業にし対して与える認定制度です。

認定を受けるためには、管理職比率や労働時間、キャリア開発など複数の評価項目を満たす必要があります。

女性活躍推進法特集ページ(えるぼし認定・プラチナえるぼし認定)|厚生労働省

えるぼし認定には評価のレベル別に段階が4つあり、一番上がプラチナです。

賃上げ促進税制では、2段階目以上の認定を受けていれば、

5%の控除率の上乗せを受けることができます。

今回の賃上げ促進税制は、子育て世代や女性活躍を支援した

企業に対する優遇をより厚くしたと言えるでしょう。

繰越限度超過額の5年間繰越

こちらは税制改正大綱時点では詳しく説明されていませんが、

あらたに創設されたのが繰越限度超過額のの5年間繰越です。

これまでであれば

いくら賃上げによる控除額が大きくても、

法人税額の20%が上限なのでそこまでしか控除されず、

その年度で超過額は切り捨てられていましたが、

今後は5年間繰越できることとなりました。

(ただし、繰越超過額を控除できるのは、前年よりも給与が増加している年度のみ)

これまで、法人税額の20%までで切り捨てられてしまっていた

法人は、超過額を繰り越せるので、翌年以降の節税効果が高まる可能性があります。

個人的には、この改正が一番影響があることと考えています。

とはいえ、超過額をきちんと忘れずに繰り越さなければ

翌年以降利用できないため、数年間にわたった超過額の管理が必要となる点には注意です。

まとめ

2024年(令和6年)度税制改正(法人の賃上げ促進税制の改正)

について解説しました。

上乗せ要件の改正、子育て支援/女性活躍を支援する会社へは更に上乗せ、

そして繰越限度超過額の5年間の繰越を認めるなど、

全体的には賃上げを促進する会社への優遇強化の改正となりました。