Last Updated on 2021年7月26日

法人が事業年度中に本店を移転した場合、その事業年度の申告書はどこへ提出すればよいのでしょうか?

取り扱いは国税(法人税、消費税)と地方税(事業税、法人都道府県民税、法人市民税)で異なります。

また、地方税の場合には税金の計算方法も通常と異なりますので注意が必要です。

- 国税と地方税で取り扱いが異なる

- 地方税の場合には税金の計算方法にも注意

目次

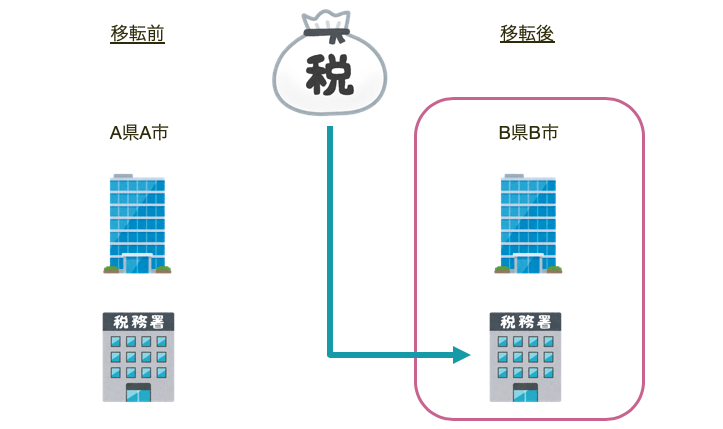

国税の場合

申告書の提出・納付先

法人税、消費税など国税の場合には、

移転後の新しい住所を管轄する税務署が申告書の提出先となります。税金も新住所の管轄税務署に納めます。

税金の計算方法

移転があった事業年度について、特に税金計算上留意する点はありません。

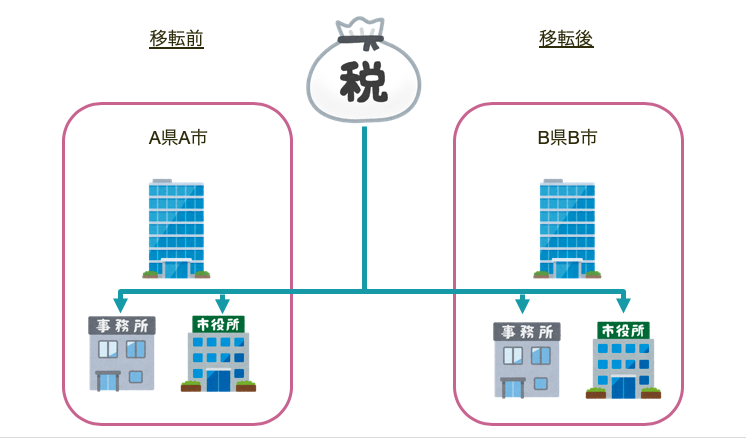

地方税の場合

申告書の提出・納付先

法人事業税・法人都道府県民税・法人市民税などの地方税の場合には、

移転前、移転後の管轄の都道府県税事務所、市区町村両方に申告書を提出し、それぞれ納付することになります。

例えば、移転前が神奈川県横浜市西区、移転後が静岡県沼津市であれば、

申告書の提出先は

- 神奈川県横浜県税事務所(移転前)

- 神奈川県横浜市(移転前)

- 静岡県沼津財務事務所(移転後)

- 静岡件沼津市(移転後)

の4つとなります。

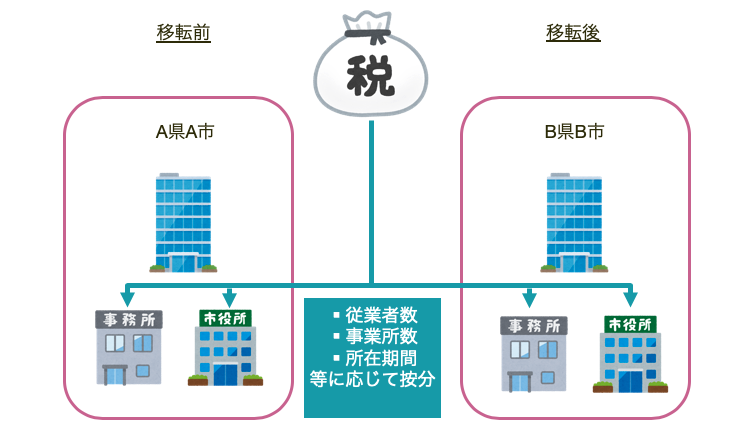

税金の計算方法

地方税の場合には、移転前・移転後の従業者数や事業所数、所在期間に応じてそれぞれ所轄の都道府県税事務所・市区町村に税金を納めなければなりません。

その按分基準(分割基準と呼びます)は、以下のとおり税金の種類によって異なりますので注意が必要です。

法人事業税(所得割)

法人事業税の所得割(法人の所得に対してかかる税金)については、法人の所得を移転前・移転後の各都道府県に分割基準によって按分します。

この分割基準は業種によって異なります。

例えばサービス業は事業年度終了の日の従業者数と各月末の事業所数を合計したものそれぞれ1/2ずつが基準となります。

廃止・新設した場合の従業者数は期間に応じて按分計算することになります。

東京都のホームページに分割基準の詳しい計算方法が記載されています。

http://www.tax.metro.tokyo.jp/kazei/info/houjin_bunkatu05.pdf

法人都道府県民税(法人税割)

法人県民税の法人税割(法人税に対してかかる税金)についても、法人税を移転前・移転後の各都道府県に分割基準で按分し、それぞれ税率をかけて計算することになります。

なお法人県民税の分割基準は、従業者数となります。

法人都道府県民税(均等割)

法人都道府県民税の均等割(法人に一律にかかる税金)については、事業所の所在期間に応じた分をそれぞれ所轄する都道府県税事務所に支払うことになります。

法人市民税(法人税割)

法人市民税の法人税割(法人税にかかる税金)については、法人税の額を移転前・移転後に分割し、それぞれ税率をかけて計算することになります。

なお法人市民税の場合の分割基準は従業者数です。

法人市民税(均等割)

法人市民税の均等割(法人に一律にかかる税金)については、事業所の所在期間に応じた分をそれぞれ所轄する市区町村に支払うこととなります。

まとめ

事業年度中に本店を移転した場合の申告書の提出先と計算方法を説明しました。

特に地方税の方は税金を按分しなければならないので手間が多く注意が必要です。