Last Updated on 2018年12月18日

今年も年末調整の時期がやってきました。

サラリーマン時代には、会社にやってもらっていた税金の精算である年末調整。

独立して、年末調整のお知らせが届いてとまどわれる方も多いのではないでしょうか。

そこで、独立したばかりのフリーランスの方や一人社長のために年末調整手続きの基本を説明します。

目次

そもそも年末調整とは?

年末調整とは、会社が従業員に代わって1年分の税金を計算し、徴収又は還付という形で調整する手続です。

従業員の方は毎月給料が支払われる際に「源泉徴収」という形で所得税が天引きされているはずです。

天引きされている所得税額は支給時の各人の家族構成や年収によって異なり、年末に把握する所得控除を考慮していないいわば概算額です。

この年末調整という手続が行われることによって、税金の概算額と実際額とが精算され、従業員の方の確定申告が原則不要となります。

一人社長の場合には、自分自身に給料を払うことができるため、自分自身の年末調整を自分で行うことになります。

フリーランスの方の場合は、自分自身に給料を払うことができないため、他に従業員がいない場合には年末調整は必要ありません。ただし、専従者がいる場合には従業員と同じ扱いになるため給与収入が一定額(所得税の場合は103万円)を超え、下記に掲げる調整項目がある場合には年末調整が必要となります。

年末調整でできる所得控除

所得税や住民税を計算するときに、一定の額を所得から差し引くことができる制度を所得控除と呼びます。

年末調整でできる所得控除は以下のとおりです。

- 配偶者控除・・・年収が103万円以下の配偶者(専従者が除く)がいる場合に受けられる控除

- 扶養控除・・・配偶者以外で、年収が103万円以下の16歳以上の扶養する親族(専従者を除く)がいる場合に受けられる控除

- 障害者控除・・・本人又は配偶者・扶養親族が障害者に当てはまる場合に受けられる控除

- 寡婦(夫)控除・・・本人が配偶者と死別していて一定の要件に当てはまる場合に受けられる控除

- 勤労学生控除・・・本人が一定の要件に当てはまる学生である場合に受けられる控除

- 配偶者特別控除・・・年収が103万円超141万円以下の配偶者(専従者を除く)がいる場合に受けられる控除(本人の合計所得が1000万円を超える場合を除く)

- 保険料控除・・・本人が支払った社会保険料、生命保険料、地震保険料がある場合に受けられる控除

- 小規模共済掛金等控除・・・本人が支払った小規模共済掛金、確定拠出年金掛金等がある場合に受けられる控除

- 住宅ローン控除(2年目以降のみ)・・・本人が銀行借入によってマイホームを購入したときに受けられる控除

一人社長の場合には、社長自身の家族構成の年内の変動(子供の出生など)がある場合、支払った保険料や掛金がある場合、住宅ローン控除(2年目以降)を受ける場合等が該当します。

専従者(年収103万円以下の方は除く)のみがいるフリーランスの場合には、専従者自身が支払った保険料や掛金がある場合等が該当します。

年末調整に必要な書類

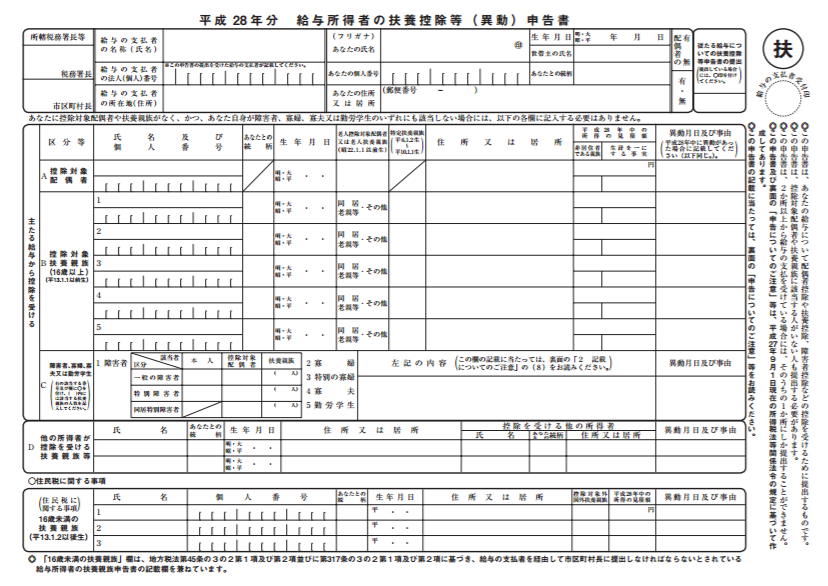

・給与所得者の扶養控除等(異動)申告書

上記に掲げた所得控除の1.~5.を受けるために必要となる書類です。

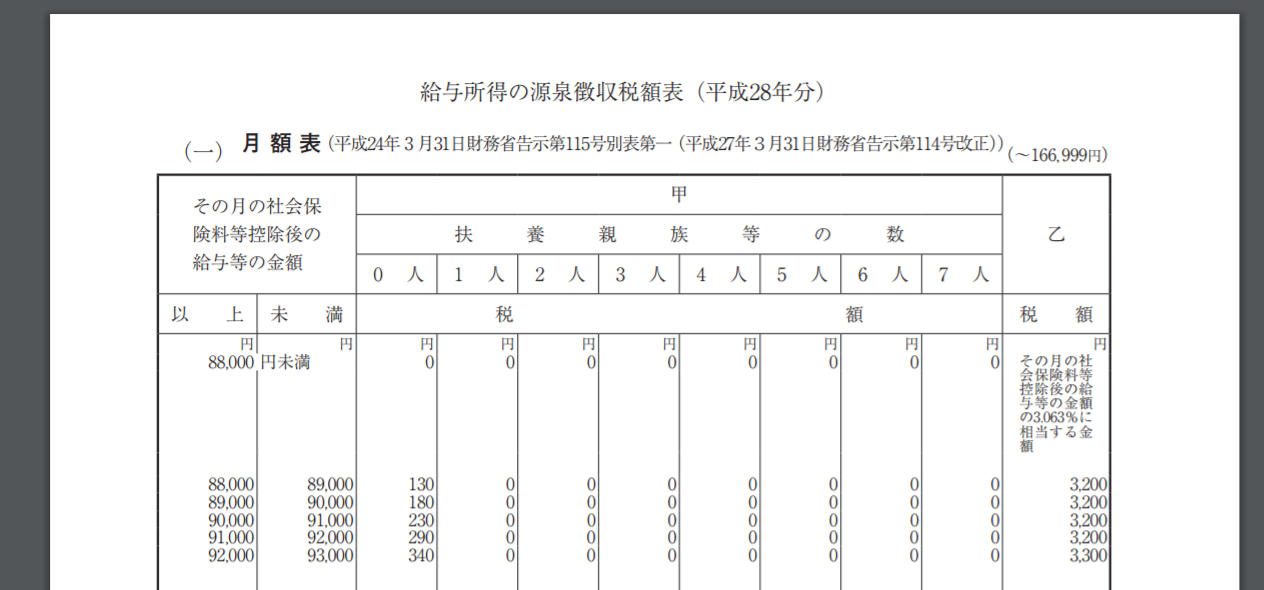

また、この申告書は毎月の源泉所得税を給与所得の源泉徴収税額表の「甲」欄で計算するためにも必要となります。もし提出がない場合には、「乙」欄の高い税率で計算されることになってしまうのでご注意ください。

この給与所得者の扶養控除等(異動)申告書は、その年の最初の給与が支払われる日の前日までに提出が必要となります。

一人社長が給与を自分に支払うこととなったとき、フリーランスの方が専従者の方へ給与を支払うこととなったときにこの申告書も合わせて準備しておきましょう。

なお、申告書は税務署に提出する必要はありませんが、配偶者控除などの所得控除を受けたり、税額を甲欄で計算している証拠になるため保管は必要です。

一人社長は自分で書いて保管、フリーランスの専従者の方は必要事項を書いてフリーランス本人に提出し、保管してもらいましょう。

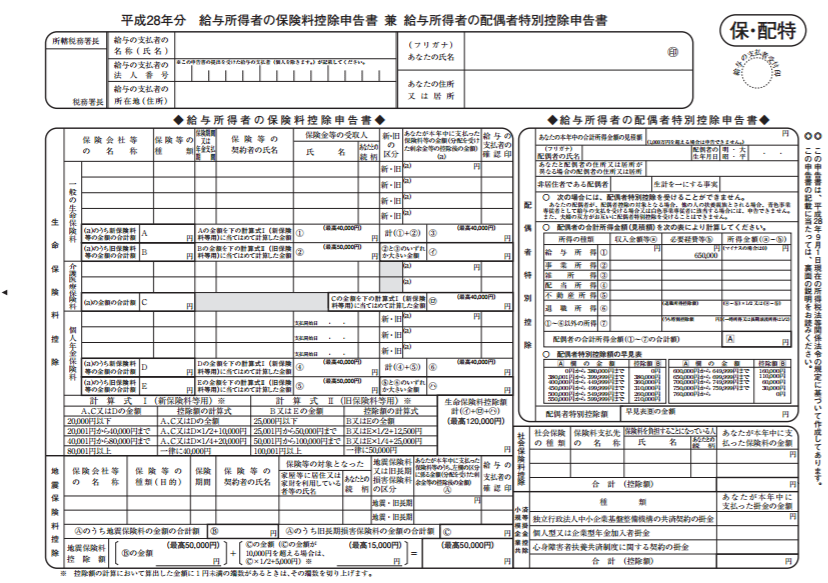

・給与所得者の保険料控除申告書 兼 給与所得者の配偶者特別申告書

上記に掲げた所得控除の6.~8.を受けるために必要となる書類です。

扶養控除申告書と同様、こちらの書類もその年の最初の給与が支払われる日の前日までに提出が必要となりますので合わせて準備しておきましょう。

こちらの申告書も税務署に提出する必要はありません。保険会社などから届く保険料控除証明書などを基に必要事項を記入して保管だけしましょう。

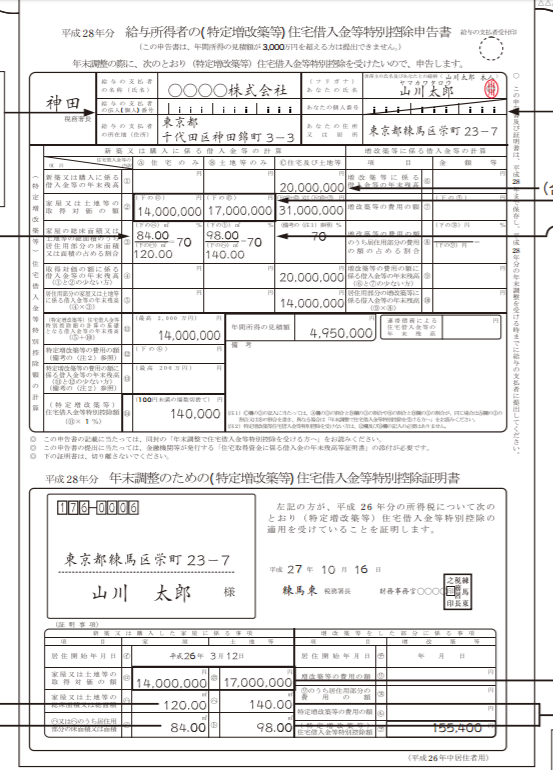

・住宅借入金等特別控除申告書

(以下は記載例です)

上記の所得控除に掲げた9.の住宅ローン控除(2年目)を年末調整にて受けるために必要な書類となります。

なお、1年目の住宅ローン控除は確定申告を行う必要があります。

確定申告の翌年に上記の申告書がローン控除を受ける年分税務署からまとめて送られてくるので、毎年一枚ずつ使用しましょう。

こちらも税務署に提出する必要はないので、金融機関から送られてくる住宅ローン残高証明書を基に必要事項を記入して保管だけしましょう。

・源泉徴収票(年内に独立した場合など)

一人社長で、年内に起業した場合には源泉徴収額を確認するため前職から源泉徴収票を取り寄せる必要があります。また、フリーランスの専従者の方も同様に年内に専従者になり、前職がある場合には源泉徴収票を取り寄せましょう。

・源泉徴収簿

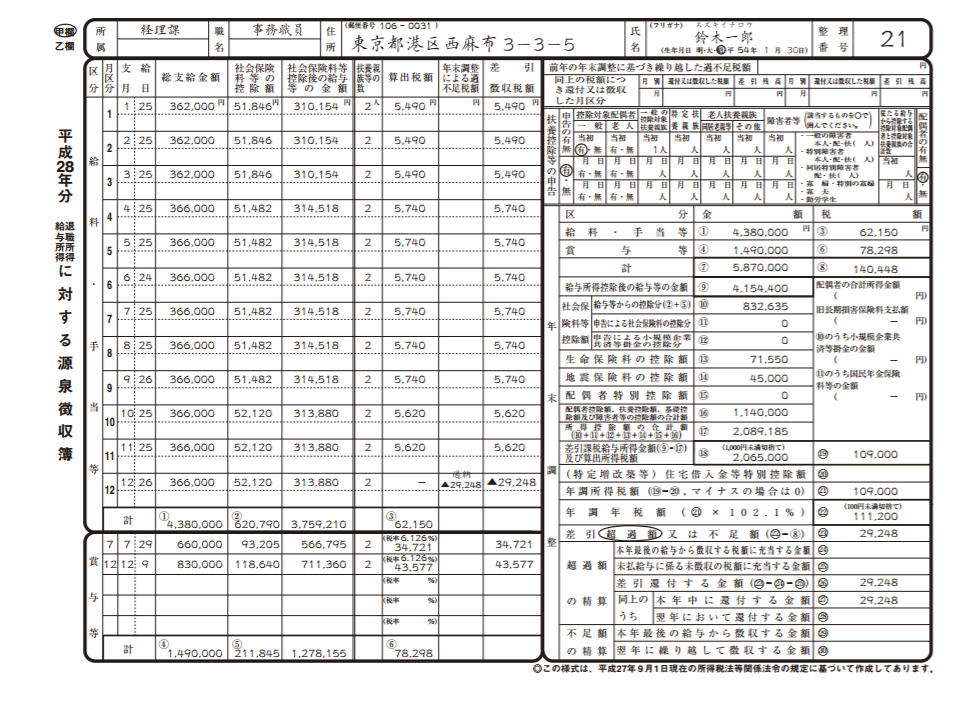

(以下は記載例です)

源泉徴収簿とは、従業員ごとの毎月の給与の支給金額と社会保険料、源泉徴収額等を記載した書類です。

こちらの書類を作成することによって年末調整に必要な源泉徴収額を確認することができます。

国税庁によって作られたフォーマットですが、特に強制ではないので月々の社会保険料や源泉徴収額を確認できるのであればどんなフォーマットでも構いません。

一人社長が自分に給与を支払うこととなった場合、フリーランスが専従者に給与を支払うこととなった場合に準備しておきましょう。

年末調整時に、毎月徴収された源泉税額の合計と、上記の所得控除等を考慮した年税額との差額を調整し、還付又は徴収の手続きを行います。

(上記の源泉徴収簿の例では右欄で過不足額を計算しています。)

年末調整の手続が完了したら

以上で説明した年末調整に必要な書類を準備し、過不足額を精算させることにより年末調整の手続は完了です。

フリーランスや一人社長の場合、専従者の分と自分自身の分だけなのでそれほど手間はかからないのではないでしょうか。

今年度からスタートしたマイナンバーも、専従者の分と自分自身の分だけの管理となるので従業員がいる場合と比べて手間は少ないでしょう。

ただし、年明けにもう一つしなければならないことがあります。

それは、毎年1月末までに税務署や市区町村に提出する「法定調書」という書類の作成です。

こちらの書類については、場合によっては外部からマイナンバーを取り寄せる必要があるので事前準備が必要です。

法定調書ついては、次回の記事で説明します。

※年末調整については、国税庁が発行している「年末調整のしかた」のパンフレットのPDFがありますので詳しい計算などについてはこちらも参考にしてみてください。