Last Updated on 2017年3月24日

平成28年度の所得税の確定申告の注意点について書きたいと思います。

今回の所得税申告で一番の注意点はマイナンバーの記載が挙げられます。

申告の大まかな注意点はブログにて書いてありますので、よろしかったらご覧になってください。

今回は譲渡所得関連の注意点について書きます。

目次

譲渡所得とは?

そもそも「譲渡所得」とはどういった所得なのか?

所得税では、所得の性質によって10種類の所得に分類されますが、譲渡所得はそのうちの1つです。

その名のとおり、何かを譲渡したときに得られる所得に課される税金です。

譲渡所得は大きく分けて、

1.土地建物の譲渡

2.株式等の譲渡

3.1、2以外の資産(土地建物以外の固定資産、無形固定資産、ゴルフ会員権等)の譲渡

に分けられます。

このうち1.と2.については他の所得とは合算せずに、独自に税額を計算します(分離課税)。3.については他の所得と合算して税率をかけて税額を計算します(総合課税)。

譲渡所得の金額は下記の通り計算します。

譲渡損益=収入金額 – (取得費+譲渡費用)

次に説明する譲渡所得改正①は、上記の1.土地建物の譲渡所得に関する特例の創設となります。従って他の所得とは分離して独自に税額を計算します。

譲渡所得改正① 空き家の譲渡所得の3000万円特別控除

最近街のいたるところで空き家を見かけるようになりました。

政府も、空き家に関しては老朽化による危険性、防犯などの面からも対策を講じています。

その一環なのか、相続等により取得した空き家を譲渡した場合の特例が平成28年4月からスタートしました。

つまり、この特例を使えるのが今年の申告から(申告期限:平成29年3月15日)となります。

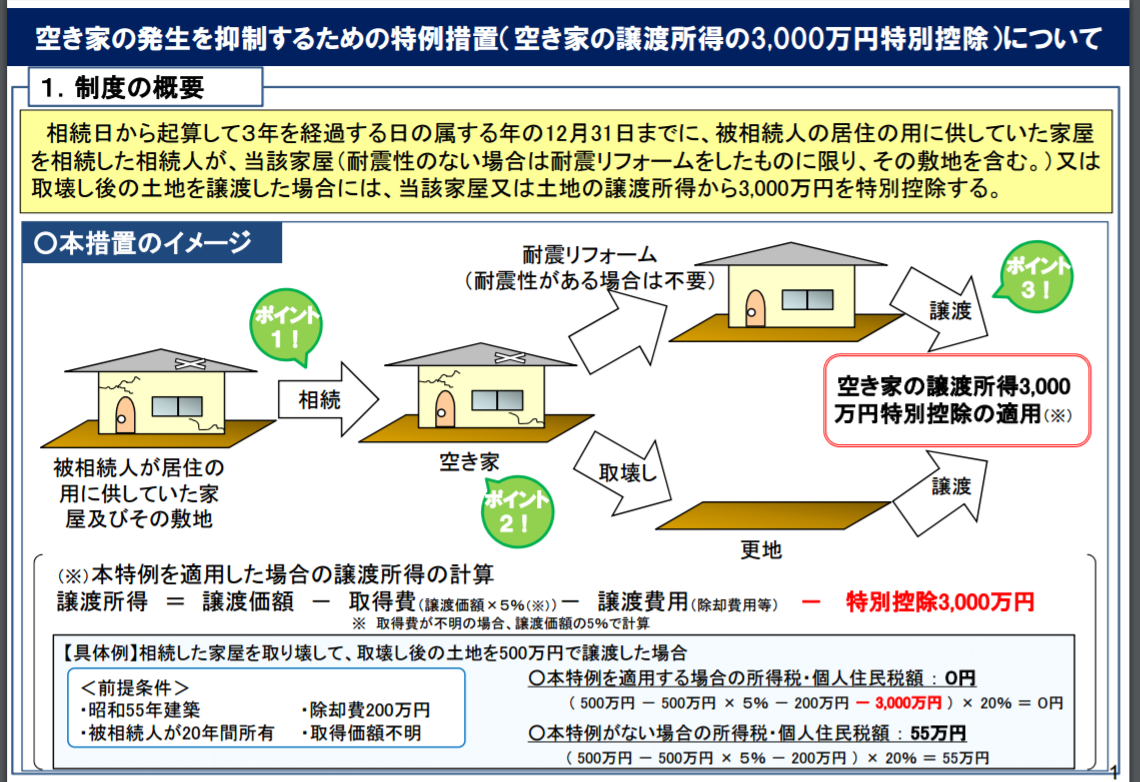

<制度の概要>

この制度は、相続又は遺贈(遺言によって財産を受けること)により取得した家屋又は敷地を売って一定の条件を満たす場合、その譲渡所得の金額から3000万円まで控除することができるというものです。

つまり、上記で計算した

譲渡損益=収入金額 – (取得費+譲渡費用)

が3000万円以下であってかつこの特例を適用できた場合は譲渡所得に税金はかからないことになります。

ただし「相続又は遺贈により取得した家屋」は、以下の3つすべてに当てはまるものでなければいけません。

- 昭和56年5月31日以前に建築されたこと。

- 区分所有建物登記がされている建物でないこと。

- 相続の開始の直前において被相続人以外に居住をしていた人がいなかったこと。

1.については昭和56年5月31日以前に建築された建物は今よりも基準がゆるい旧耐震基準であるという点が考慮されています。政府としても旧耐震基準の建物は譲渡を積極的に勧めたいのでしょう。

2.についてはマンションは対象外ということです。

3.については被相続人以外に居住していた人がいた場合にはこの特例は使えないということです。

なお、土地部分の譲渡については該当する居住用家屋の床面積の占める割合しかこの特例は使えません(母屋や離れなどあった場合には按分計算が必要)。

こちらは家屋と土地を一体として考える居住用財産を譲渡した場合の3000万円控除と異なる点なので注意が必要です。

<適用要件>

この適用を受けるためには、以下の要件を満たす必要があります。

(そのまま家屋又は敷地を売却をする場合と、家屋を取り壊した後に敷地を売る場合の両方適用があります)

- 売った人が、相続又は遺贈により被相続人の居住用の家屋と敷地を取得したこと。

- 当該家屋及び敷地が、相続から譲渡の時(取り壊しの時)まで事業の用、貸付の用又は居住の用に供されていなかったこと。

- 家屋を売却する場合、当該家屋が譲渡の時において一定の耐震基準を満たすこと。

- 家屋の取り壊しの場合、取り壊しの時から譲渡の時まで建物又は構築物の敷地の用に供されていたことがないこと。

- 相続の開始があった日から3年目の12月31日までに売ること。

- 売却代金が1億円以下であること。

- 売った家屋や敷地について他の特例の適用を受けていないこと。

- 同一の被相続人から複数の特例の適用を受けていないこと。

- 親子や夫婦など特別な関係がある人に対して売ったものでないこと。

特に5.と6.の判定には注意が必要です。(切り売りしている場合や、他に売却している相続人がいる場合など。)

<適用を受けるための手続>

この適用を受けるためには次の書類が必要となります。

- 譲渡所得の内訳書(確定申告書に添付します。)

- 売った資産の内容が分かる書類(登記事項証明書等)

- 売った資産の所在地を管轄する市区町村長から交付を受ける「被相続人居住用家屋等確認書」

- 耐震基準適合証明書又は建設住宅性能評価書の写し

- 売買契約書の写し(売却代金が1億円以下であることが分かるもの)

3.の「被相続人居住用家屋等確認書」は、市役所ではなく建築局企画課(横浜市の場合)というところで申請します。(他の市区町村の場合は税務署等へお問い合わせください)

申請には10日ほどかかるということなので時間には余裕をもつことをお勧めします。

制度の概要については国土交通省のHPにも記載されていますので気になる方は参照されてください。

(国土交通省のHPから抜粋)