Last Updated on 2022年4月5日

2022年3月30日に

自民党より「NFTホワイトペーパー Web3.0時代を見据えたわが国のNFT戦略」

という資料が公開されました。

この資料は、海外を中心に活発となっているNFT(Non-Fungible Toaken。非代替性トークンの意味)

取引について、現状の制度の不備を指摘しつつ今後の戦略をまとめたものです。

今回はこの資料の中で、

税金について触れられた部分を取り上げ、

今後のNFT関連の税制提案と、税理士としての見解を書きたいと思います。

目次

内容はかなり専門的

この資料は、自民党デジタル社会推進本部の平将明さんが取りまとめられたということですが、

内容はかなり専門的なものとなっています。

例えば、

- Web3.0

- NFT(Non-Fungible Token)

- ブロックチェーン

- DAO(Decentralized Autonomous Organization)

- Defi(Decentralized Finance)

- エスクローサービス

- パブリックチェーン

- メタバース

- XR(VR/MR/AR)

- ERC-721、ERC-1155(イーサリアムの規格)

などの専門用語をある程度理解していないと読めない内容になっています。

国家として、仮想通貨、NFTに関する制度の整備を

本気で進めていこうという意気込みが感じられます。

税制に関する提案

この資料の中で触れられていた税制に関する提案は以下でした。

それぞれ見解を書きます。

❶NFTは暗号資産なのか問題

そもそも、NFTは暗号資産なのか、という問題に触れられています。

一般的にはNFTは「唯一無二の」デジタル資産と言われています。

したがって、基本的には

決済のために利用でき、かつ不特定多数の人と取引ができる暗号資産

にはなりません。

しかし、大量に発行されるNFTの場合には他のNFTと区別がつかず、

ICO(Initial Coin Offering)と性質的には同じで、決済手段として利用されることもあり得るので

暗号資産に該当する可能性がある。ということが書かれています。

この点については、以下のとおりに説明しています。

類似するNFTの同一性については、トークンのみに着目するのではなく、 トークン及びそれと紐付くデジタルコンテンツを一体として捉えた上で、 一般利用者の目から見て実質的に同一と判断されるかを基準とし、その上で、実質的に同一であると判断される場合には、当該NFTが暗号資産としての決済手段等の経済的機能を有するか否かを基準に暗号資産該当性を判断すべきである。

NFTが暗号資産なのかどうかは、一般利用者の目に委ねられる、ということですね。

いずれにしても判断が難しそうです。

NFTが暗号資産に該当するか、どうかというのは税金にも影響します。

もし暗号資産に該当するのであれば、

NFT購入時、売却時は

すべて「暗号資産同士の交換」となります。

個人の場合には基本は雑所得の区分になるでしょう。

一方、NFTが暗号資産に該当しないのであれば、

一点ものの美術品のような取り扱いになる可能性があり

売却時は「デジタル資産の譲渡」、

個人の場合には雑所得のほか「譲渡所得」

となる可能性もあります。

下記の記事では、「譲渡所得」にもなり得る

前提で書いています。

保有期間が短期間であれば雑所得で問題ないかと思いますが、

コレクション的な意味合いの強いNFTもありますし

ケースバイケースになりそうです。

「NFTは暗号資産なのか問題」、明確化してほしいですね。

❷法人の期末暗号資産の時価評価の問題

2022年4月現在、法人が期末に活発な市場が存在する暗号資産を保有している場合、

その時価に対して法人税が課税されます。

(個人は時価評価されず、含み益には課税されません)

参考記事:

これ、めちゃくちゃ法人にとってきついと思うんですよね・・・。

というのも、暗号資産やNFTは、値動きが非常に激しいため、

たまたま上昇していた時の価格で時価評価され

多額の税金を払わなければいけなくなったら、

まともな事業戦略はたてられないと思うんです。

そこで、発行した法人が自ら保有するトークンについては、

活発な市場が存在する暗号資産に該当する場合であっても

期末時価評価の対象から除外することが提言されています。

実際に第三者に譲渡した時に課税が発生するよう見直しを

行うべきとされています。

これは早急に行なって、日本でも安心して仮想通貨事業を

始める法人が増えることを願っています。

❸個人の雑所得課税見直し

2022年4月現在、個人が暗号資産を使用したことによる利益は、

原則「雑所得」に該当します。

雑所得は他の所得と合わせて課税される「総合課税」なので、

所得税・住民税合わせて最高55%が課税されます。

しかも、暗号資産を売却して円を獲得したときだけでなく、

暗号資産でNFTその他の商品を購入した、

暗号資産で暗号資産を買った(暗号資産の交換)、

など法定通貨に交換しなくても課税される仕組みが大きな負担となっています。

そこで、現在株やFX取引でも取り入れられている一律20%の税率による

申告分離課税の対象とする必要がある、と資料では提言されています。

FXも元々は総合課税で途中から申告分離課税になった経緯があります。

是非とも、暗号資産についても申告分離課税、取り入れてほしいです。

もう少し欲を言うなら

利益計算ももう少し簡素になれば・・・とは思っています。

実際、大量の暗号資産を取引された方については

追跡ができない状況になっており、

「税金計算のために暗号資産取引を控える」

「税金計算ができないからすべて売る」

ことをせざるを得ない人も2021年に多かった印象です。

❹国境をまたぐ取引の所得税及び消費税

まず、海外の事業者(非居住者)が日本に住む居住者または日本の法人との間で

NFT取引を行なった場合に源泉徴収(または申告)が必要か

ということが不明確ということでした。

日本に住む居住者または日本の法人が海外の事業者に

NFTに関する支払いを行った時に源泉徴収が必要かということですが、

国内源泉所得の「使用料」に該当するのであれば必要ということになりそうです。

また、消費税についてはNFTの取引が「国境を越える電気通信役務の提供」

に該当すれば、海外の事業者が日本にて消費税を納める義務が出てきそうです。

ただ、こちらについては

「今後適切な執行がされるべき」としか書かれておらず

お茶を濁された感じです。

今後時間をかけて明確化されていくと考えています。

❺分散型自立組織(DAO)の法人化

これまでの株式会社などとは違い、

特定の管理者がおらず、参加者によって

ブロックチェーンに基づき自立的に運営される

ガバナンス形態(Decentralized Autonomous Organization。略してDAO)

が海外で注目されています。

株式ではなく、先ほど触れた

ガバナンストークンを参加者に配布して、

インセンティブを高めていく形態

が多いのが特徴ですね。

こちらについては

米国では既にLLC(Limited Liability Company。有限責任会社)

として法人化することを認める州も出てきているとのことです。

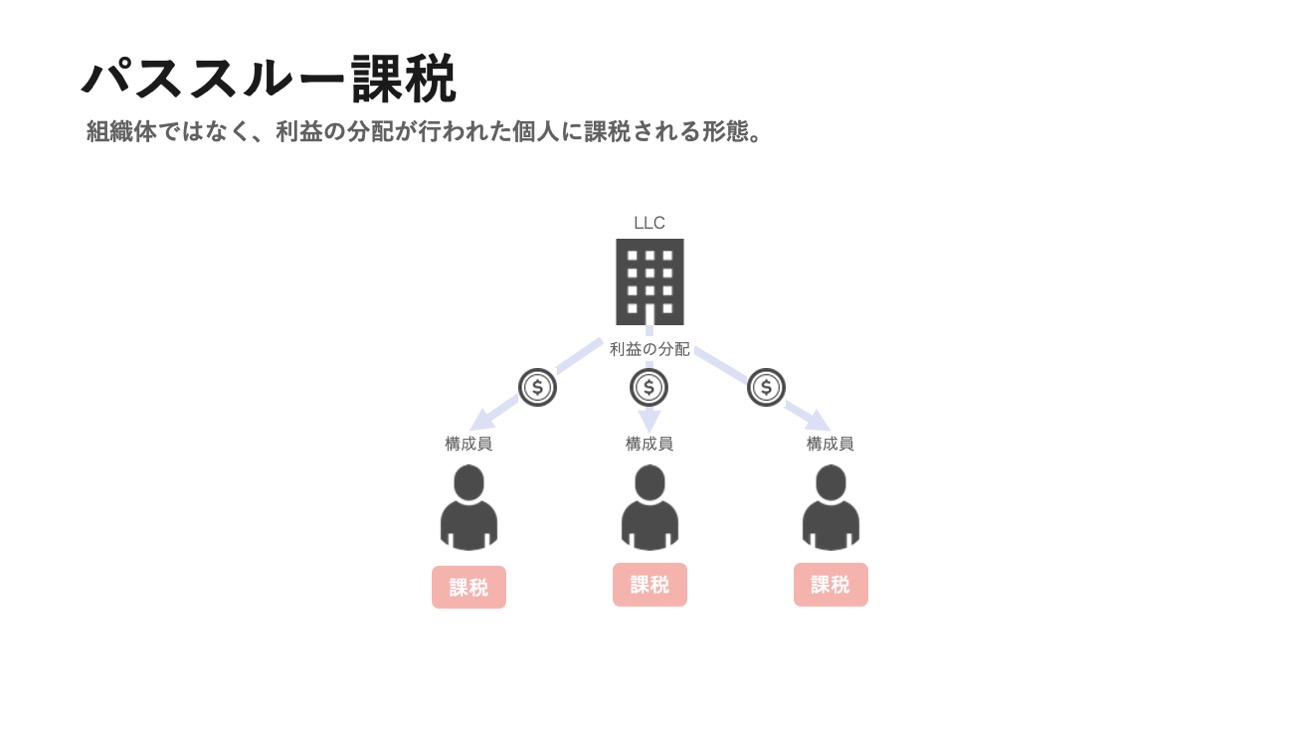

LLCはパススルー課税(組織で発生した利益に対し、組織には課税されず、

その利益の配分を受けた構成員等に課税される制度のこと)となりますので、

DAOの場合も構成員に直接課税、ということになるでしょう。

日本でも、このパススルー課税を前提に

DAOの法人化を認める制度の創設を検討すべき、と提言されています。

(「DAO特区」、「ブロックチェーン特区」とかかっこいい名前

が検討されています)

実際どのように構成員に課税するのか、

まだまだ難しい問題はありますが

これまでの「会社」以外に選択の余地が出てくる

ことは面白そうですね。

まとめ

自民党が公表した

「NFTホワイトペーパー Web3.0時代を見据えたわが国のNFT戦略」

のうち、特に税金面について書かれている部分を抜粋して

今後検討されていることをわたしの見解を交えて説明しました。

今後暗号資産、NFTに関する投資や事業を行う予定の人

の参考になれば幸いです。