Last Updated on 2024年5月9日

会社員の副業としても人気のアフィリエイト収入。

先日、フランスに住んでいる方から問い合わせがありました。

「フランスで日本人向けの記事を書いていて、日本のASPからアフィリエイト収入を得ています。日本での納税の義務はありますか?」

というものでした。

目次

海外在住の人は日本のASPに登録できるのか?

ふとこの話を聞いて疑問に思ったのが

「海外在住の人が日本のASPに登録して日本の広告収入を得ることができるのか?」

ということでした。

そこで、大手のASPを調べてみたら、すべて登録可能でした。

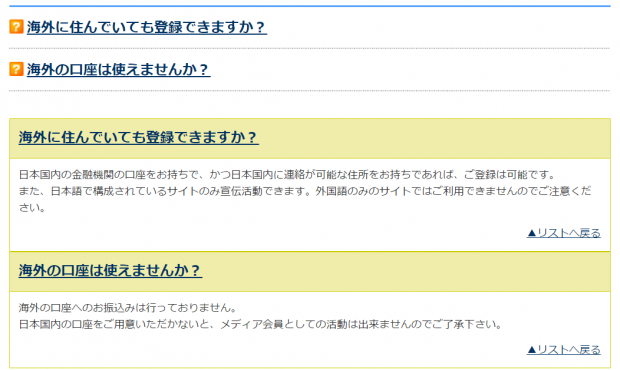

- A8.net・・・日本国内の金融機関に口座を持っていて、連絡可能な住所があれば可能とのことです。なお、サイトは日本語のみの運営がルールのようです。

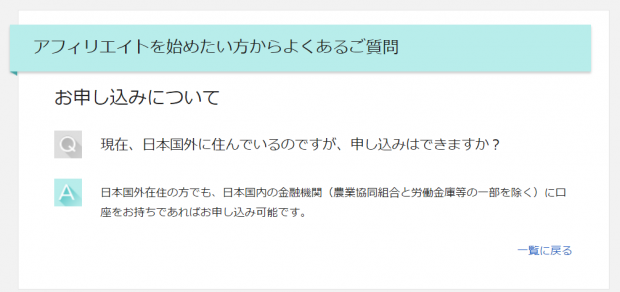

- ValueCommerce・・・日本国内の金融機関の口座があれば可能です。

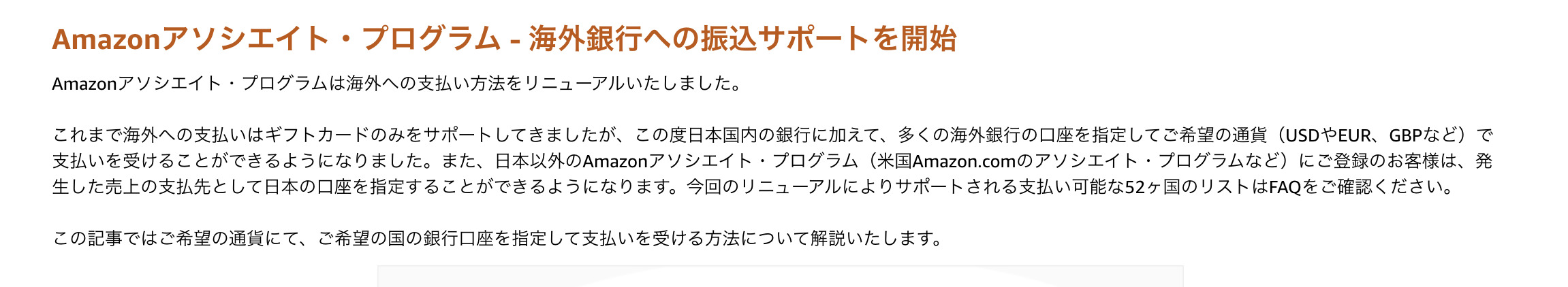

- Amazon・・・支払いはAmazonギフト券又は海外銀行の口座を指定できるようです。

- Google Adsense

ヘルプなどで明確な記述は見つけられませんでしたが、登録するときに国名を選べるのでまず可能でしょう。

以上、海外在住の人でも日本のASPを通じてアフィリエイト収入を得ることができることを確認できました。

海外在住の人(非居住者)は国内で発生した所得にしか課税されない

では、海外在住の人が日本国内のASPを通じてアフィリエイト収入を得た場合の税金を検討します。

まず、「海外に住んでいる人」は税法用語で「非居住者」と定義されています。

具体的には、日本国内に「住所」を有せず、又は、現在まで引き続き1年以上「居所」を有しない個人とされています。

(実際には、国籍・職業・資産の状況等総合的に判断されるためご注意ください)

非居住者は国内源泉所得(日本で発生した所得)にしか課税されないことになっています。

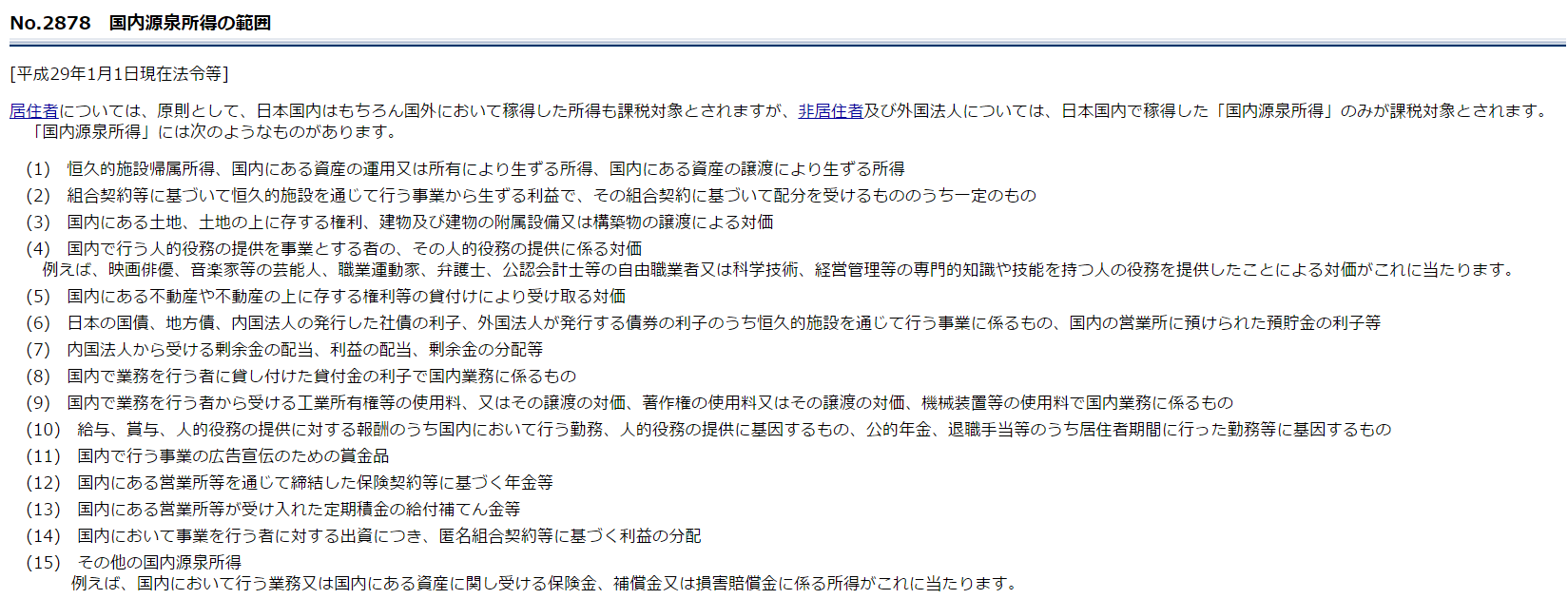

その「国内源泉所得」とは、詳しくは以下のとおりです。

(国税庁HPより抜粋)

非居住者が得たアフィリエイト収入は国内源泉所得になるのか?

海外で非居住者が日本のASPを通じて稼いだアフィリエイト収入は国内源泉所得になるのでしょうか。

一般的には、事業としてアフィリエイターをしているのであれば、一番上の「恒久的施設帰属所得」(事業による所得)に該当するものと考えられます。

事業所得でも「PE」がなければ課税されない

「恒久的施設」とは、事務所等の施設です。

英語ではPermanent Establishment(略してPE)と呼ばれます。

実は日本も、国際ルールも、事務所等のPEが国内になければ事業所得は課税対象外、とされています。

一定の施設が国内になければ事業レベルのことはそれほどできない、という判断なのです。

PEを必要としないアフィリエイト収入

そもそもアフィリエイトは事務所などの施設がなくてもできる事業ですね。

前述のフランス在住の方ももちろん日本に事務所などのPEを有していませんでした。

アフィリエイト収入が国内源泉所得(事業所得)に該当したとしても国内にPEはないので

納税は必要ないとの判断をしました。

ただ、今回は収入が少なかった(数十万円)のですが、

これが数百万の事業レベルとなったらどうなるのか。

この場合でも現状では国内に事務所などの恒久的施設がない限り対象外の取り扱いになると考えられます。

税務当局の対応は

税務当局にはこのような新しい業務形態については担当によって回答もまちまちです。

今後、このような国境を越えたネットビジネスへの対応も明確になるでしょう。

いずれにしても海外で何らかの収入を日本から得ている非居住者の方は、専門家に一度確認することをお勧めします。

まとめ

海外で日本のASPを通じてのアフィリエイト収入がある場合の課税関係を考えてみました。

結論として、海外で日本のASPを通じて得たアフィリエイト収入は

- 仮に国内源泉所得(事業所得)に該当したとしても、日本に事務所などの施設(PE)がない場合には、現状対象外扱い

となります。

基本的に「日本で課税される可能性は少ない」と考えて良いでしょう。

居住している国で申告・納税という流れが一般的になります。

公式な見解は出ていないので、あくまで個人の考えを述べさせていただきました。ご了承ください。

スポットでご相談されたい方は、個別相談(オンライン)かスポット相談(メール)をご利用ください。