Last Updated on 2021年6月11日

目次

法人が所有する仮想通貨を時価評価することに

平成31年度の税制改正により、

法人が事業年度末に保有する仮想通貨について、税務上時価評価することが決定しました。

期末に含み益・含み損が生じている仮想通貨を保有している場合には、

法人税法上の利益である所得(税率を掛ける前の金額)が上下することにより、

税額に影響を及ぼすことになります。

直接納税資金に影響を及ぼすことから、仮想通貨を保有する法人は注意が必要です。

(個人は従前どおり含み益・含み損には課税されません)

この改正は平成31年4月1日以後終了する事業年度より適用されます。

改正の概要

平成31年度の税制改正がされる前は、法人が保有する仮想通貨の取り扱いについては

会計処理については一定の指針がでておりました。

参考:平成30年3月14日実務対応報告第38号「資金決済法における仮想通貨の会計処理等関する当面の取り扱い」

これによれば、会計上は活発な市場が存在する場合には、市場価格に基づく価額(時価)をもって

期末評価を行うこととされています。

平成31年度の税制改正において、法人税法上もこのような取り扱いになることが明記されました。

その他、契約をした日の属する事業年度に譲渡損益にする約定日基準、

帳簿価額の法的算定方法として移動平均法、

信用取引のみなし損益計上

が定められました。

(以下、平成31年度税制改正大綱より抜粋)

- 法人が事業年度末に有する仮想通貨のうち、活発な市場が存在する仮想通貨については、時価評価により評価損益を計上する。

- 法人が仮想通貨の譲渡をした場合の譲渡損益については、その譲渡に係る契約をした日の属する事業年度に計上する。

- 仮想通貨の譲渡に係る原価の額を計算する場合における一単位当たりの帳簿価額の算出方法を移動平均法又は総平均法による原価法とし、法定算出方法を移動平均法による原価法とする。

- 法人が事業年度末に有する未決済の仮想通貨の信用取引等については、事業年度末に決済したものとみなして計算した損益相当額を計上する。

従前の処理との比較

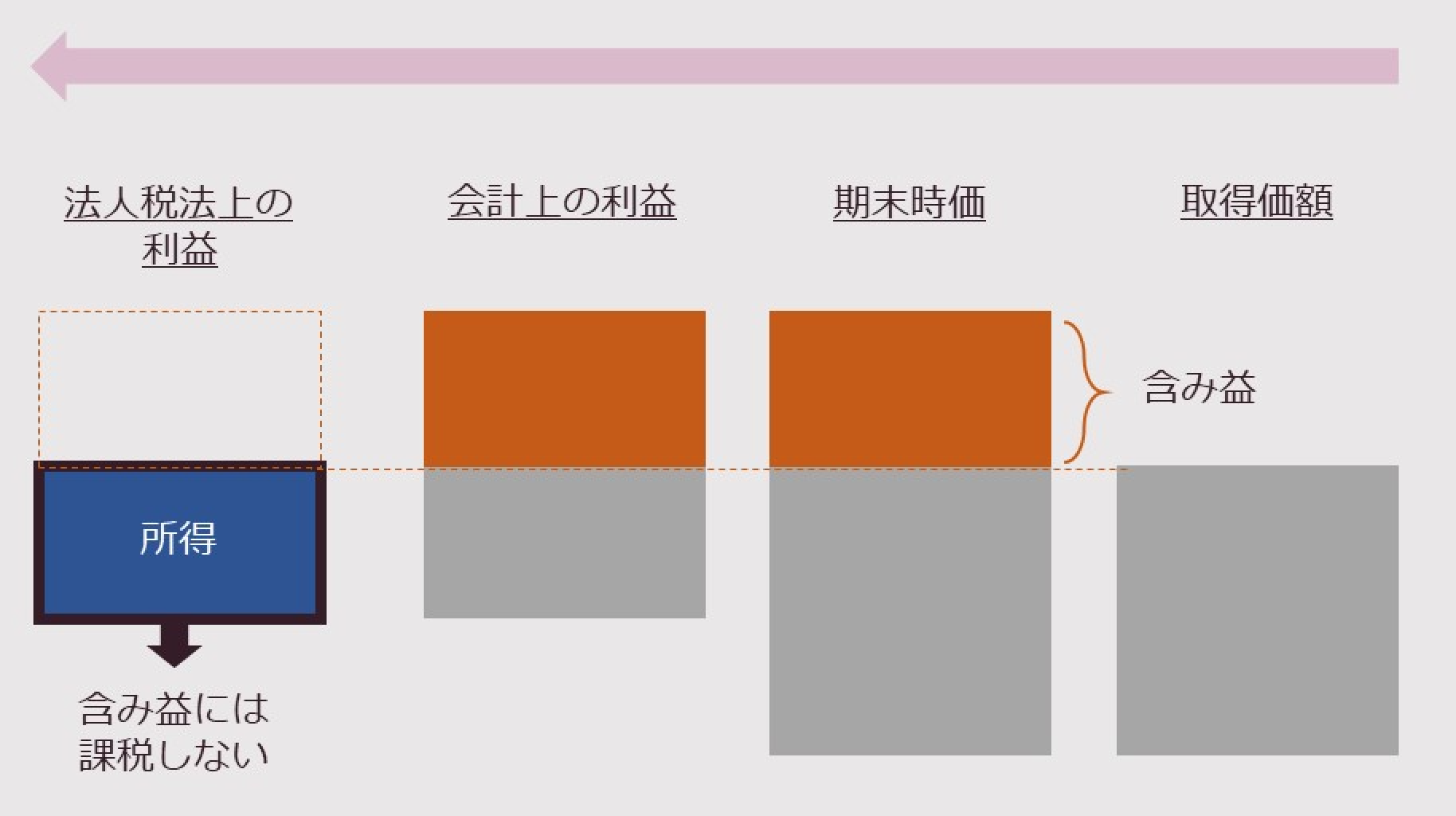

含み益の場合

従前は、期末に保有する仮想通貨に含み益が生じていても、法人税法上の利益にはならず、含み益には課税されませんでした。

会計上の利益と法人税法上の利益(所得)が異なることになり、法人税法上で調整が行われていました。

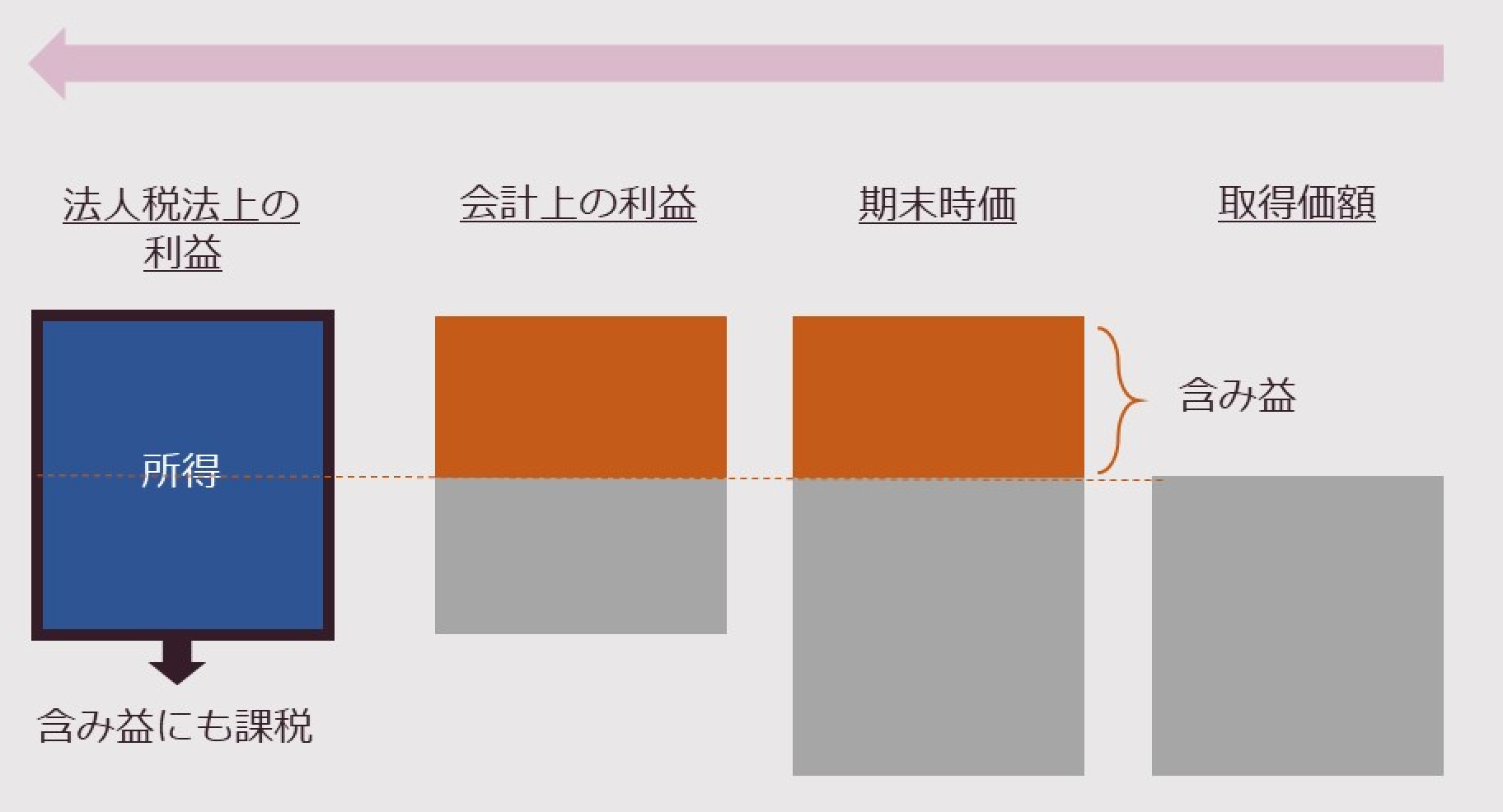

平成31年4月1日以後終了する事業年度からは、含み益が生じている場合には含み益にも課税されることになります。

会計上の利益と法人税法上の利益(所得)が一致し、調整が必要なくなります。

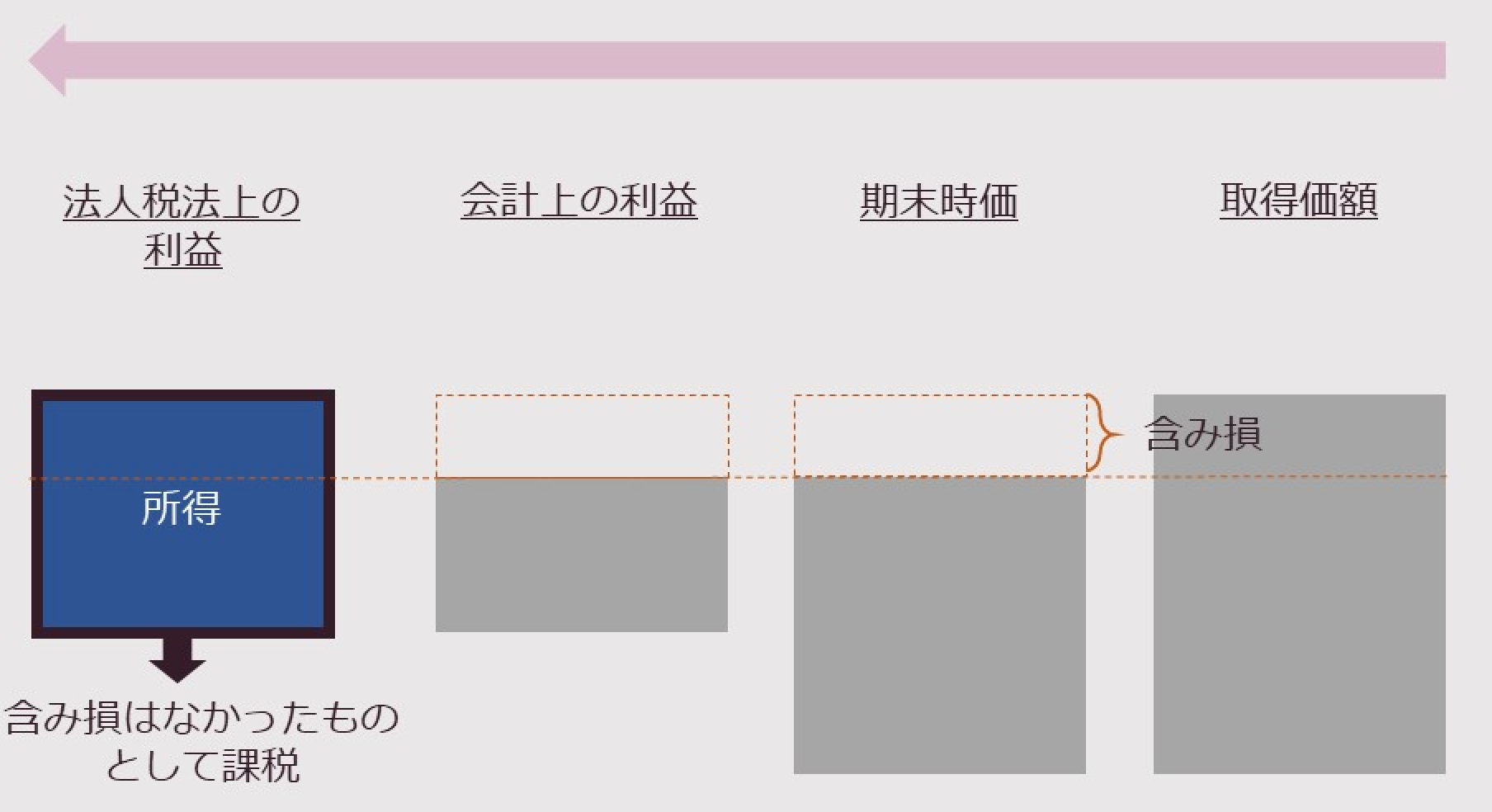

含み損の場合

従前は、期末に保有する仮想通貨に含み損が生じていても、法人税法上は含み損はなかったものとして課税が行われていました。

こちらも会計上の利益と法人税法上の利益(所得)が異なることになり、法人税法上で調整が行われていました。

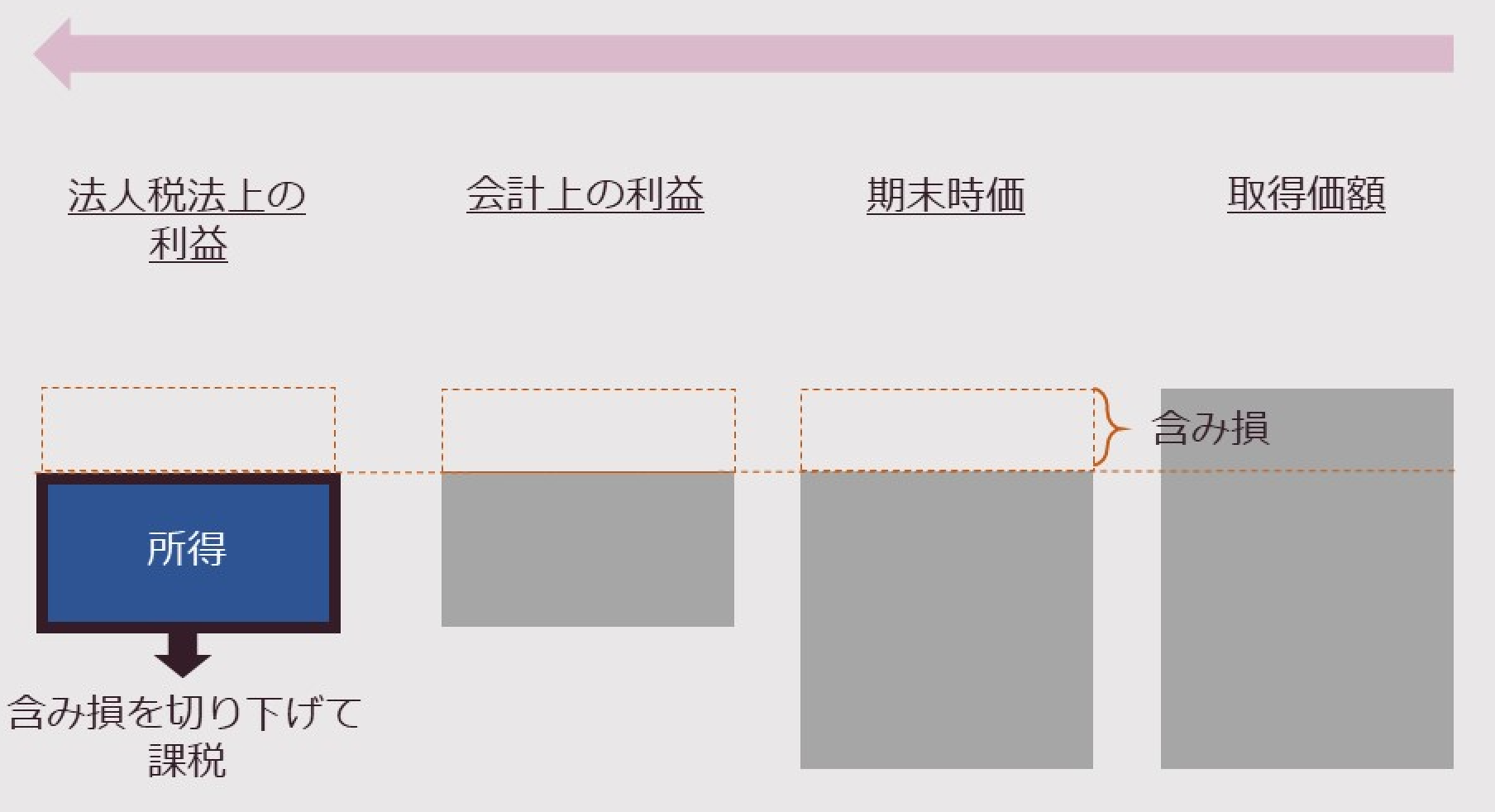

平成31年4月1日以後終了する事業年度からは、含み損が生じている場合には含み損の分切り下げて法人税が課税されることになります。

こちらも会計上の利益と法人税法上の利益(所得)とが一致し、調整が必要なくなります。

まとめ

平成31年4月1日以降終了する事業年度から適用される、

法人の期末に保有する仮想通貨の時価評価に関する改正を書きました。

含み益・含み損がダイレクトに納税額に影響を与える今後は、

仮想通貨の管理業務がより大切になってくると考えています。