Last Updated on 2021年7月27日

国税庁のHPより、「仮想通貨に関する所得の計算方法等について」が公開されています。

https://www.nta.go.jp/law/joho-zeikaishaku/shotoku/shinkoku/171127/01.pdf

(なお、正式名は現在「仮想通貨」ではなく「暗号資産」ですので、「暗号資産」で統一します。)

まず暗号資産取引で課税対象とされるものを整理すると

- マイニングによる暗号資産取得

- 暗号資産の売却(円に替える)

- 他の暗号資産との交換

- モノ・サービス購入に暗号資産を使用

- 暗号資産の証拠金取引

となります。

これらをどう計算するかをこれから開設します。

目次

暗号資産の所得計算の基本

所得区分は原則雑所得(場合によって事業所得)

暗号資産を使用することにより生じる損益は、事業として行う場合を除き、原則雑所得として区分されます。

雑所得の計算方法は、

となります。

取得単価の計算は原則総平均法で

暗号資産を売却した場合の収入は、

となります。

例えば1,000,000円で1BTC(ビットコイン)買って、その後1,500,000円で全部売った場合(その他経費はひとまず無視)には、

1,500,000 – 1,000,000 = 500,000円

が所得となります。

取得価額は1回だけの購入であれば分かりやすいのですが、複数回購入している人がほとんどでしょう。

複数回購入している場合には、原則「総平均法」という方法で取得単価を計算します。

(法人の場合は移動平均法が原則。個人も事前申請により移動平均法にすることができます)

総平均法とは、1年間に購入した暗号資産の取得価額の総額を、1年間に取得した暗号資産の数量で割って単価を計算する方法です。

例えば

- 1度目の購入:1,000,000円で1BTC購入(1BTCあたり1,000,000円)

- 2度目の購入:4,500,000円で3BTC購入(1BTCあたり1,500,000円)

- 9,000,000円で3BTCを売却

した場合、

1ビットコイン当たりの取得単価は(1,000,000円+4,500,000円)÷(1BTC+3BTC)= 1,375,000円となります。

従って所得計算は

売却価額9,000,000 – 1ビットコイン当たりの取得単価1,375,000円☓数量3BTC = 4,875,000円

となります。

取引所のレポート・国税庁Excel計算シートを活用する

所得計算は、取引所のレポートをExcel等でダウンロードして行うことをお勧めします。

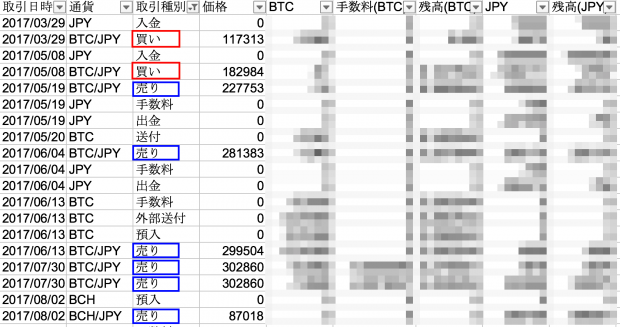

例えば、次のレポートはbitFlyerの取引レポートをcsvデータで落としてきたものになります。

この際、使うデータは「買い」(購入したとき)と「売り」(売却したとき)となります。

複数の取引所を利用している場合には、国税庁が公表している暗号資産の計算書を利用すると良いでしょう。

総平均法、移動平均法いずれも用意されています。

DLはこちらから:暗号資産に関する税務上の取扱い及び計算書について(令和3年6月)|国税庁

雑所得の場合、損失が出ている方は申告は必要ない(できない)

雑所得の場合、損失が出ていても他の所得(事業所得や給与所得等)と相殺することはできません。

なお、同じ雑所得(副業収入、年金収入等)内での相殺はできますので、

例えば暗号資産の損失と副業収入との相殺はできます。

*注意*

FXによる所得は他の所得と分離して一律税率の「分離課税」ですので、暗号資産の損失と相殺はできません。

課税パターン別収入の計算方法

それでは課税されるパターン別の収入計算を見ていきましょう。

1.マイニングによる取得

暗号資産を採掘(マイニング)により取得した場合の収入は

となります。

使用する単価は、いつも利用している取引所のデータを利用すると良いでしょう。

一度採用したら、合理的な理由なしに変えることはできません。

2.売却(暗号資産→円)

暗号資産を売却したときは、

が収入となります。

1暗号資産あたりの取得単価の計算方法は先に説明したとおり、

個人では「総平均法」が原則となります。(申請することにより「移動平均法」も可能)

3.他の暗号資産との交換

他の暗号資産との交換に暗号資産を使用した場合には、

が収入となります。

一度持っていた暗号資産を円に変えて利益確定し、他の暗号資産の購入に充てたという考え方です。

4.モノ・サービスに使用

暗号資産をモノやサービスを購入するのに使用した場合には、

が収入となります。

例えば、ビックカメラで155,000円の買い物をするのに0.1BTC(1BTC = 1,550,000円)支払った場合を考えます。

元々持っていたビットコインの取得単価が1,000,000円であった場合には、

155,000円 – 1,000,000☓0.1BTC=55,000円

が収入となります。

一度持っていた暗号資産を円に変えて利益確定し、購入に充てたという考え方は3.の場合と同じです。

5.暗号資産の証拠金取引

が収入となります。

経費を差し引く

1.〜5.で収入を求めた後、

暗号資産投資のためにかかった下記の経費があれば1.〜5.で計算した利益から差し引き、

雑所得の計算の完了です。

- 暗号資産投資のために使用するPC

- 暗号資産投資のために購入した書籍代

- 暗号資産投資のために参加したセミナー代

- 暗号資産投資の税金計算を行うために依頼した税理士費用 など

課税されないパターンの注意点

課税されるパターンを見てきましたが、課税されないパターンについて気をつけるべき点を見ていきます。

1.分裂による取得

ビットコインなどの暗号資産は何度か分裂を繰り返しています。

分裂した際に、新しく生成された暗号資産が付与された場合には、

付与時には課税されず、売却したときに取得価額0として、課税される(つまり売却金額がそのまま課税)ことになりました。

例えば、2017年8月にビットコインが分裂して「ビットコインキャッシュ(BCH)」という暗号資産が付与されました。

付与されたBCHはその後価格もついていますが、売却しない限りは課税されません。

2.その他の取得(ポイントなど)

国税庁の情報には明確にされていませんが、

ポイントによる取得も確認します。

暗号資産の取引所によっては、キャンペーンに応募すると暗号資産をもらえるというポイント的なサービスがあります。

例えば、bitFlyerには、「ビットコインをもらう」というメニューがあります。

厳密にはこれらも所得を構成するかと思います。

ただ、どちらかというと一時所得的なものなので50万円(一時所得の特別控除額)以下であれば申告はいいのではないかと私は判断します。

若しくは、暗号資産の取得価額に算入してしまうという方法でも良いかもしれません。

3.外部送付

外部送付とは、単純に暗号資産の管理場所を移動させた場合を指します。

例えば

- 取引所からハードウォレット(物理的なウォレット)に暗号資産を送付した

- 取引所から他の取引所へ暗号資産を送付した

- 投資ファンド、ICOのために暗号資産を管理ウォレットへ送付した

場合です。

これらの場合は単に管理場所の移動なので所得は発生しません。

4.期末の保有分・値上がり益

期末に保有する暗号資産の値上がり益には課税されません。

(個人の場合。法人の場合には、平成31年4月1日より事業年度末に保有する暗号資産は時価評価することになりました)

まとめ

国税庁が発表している暗号資産の所得の計算方法を参考に注意する点をまとめてみました。

暗号資産取引のある方は、なるべく年内に不明点をなくしていくようにしましょう。