Last Updated on 2022年5月28日

令和3年度の税制改正大綱にて、電子帳簿保存法の改正の内容がいくつかありましたので本記事で解説します。

目次

電子帳簿保存法の概要

電子帳簿保存法は帳簿書類の電子保存を定めた法律です。

大きく分けて、以下の3つがあります。

- 帳簿書類の電子保存(自社で一貫してPCを利用して作成した帳簿書類の電子保存)

- 書類のスキャナ保存(紙の書類をスキャンして保存)

- 電子取引の保存(EDI等、電子取引を行った場合の電子保存)

上の2つは電子保存を容認する内容ですが、

電子取引の保存は容認ではなく電子保存を義務とする内容となります。

電子帳簿保存法はここ数年何度も改正が行われており、

国を上げて電子化を進めていきたい意向が読み取れます。

令和3年度の電子帳簿保存法の改正内容

大きな改正点は以下です。

POINT

- 帳簿書類の電子保存、スキャナ保存の申請が不要に

- クラウドシステム等でデータを受領すれば、スキャナ保存のタイムスタンプが不要に

- スキャナ保存の適正事務処理要件が廃止に

- 検索要件が大幅緩和に

- 売上高1,000万円以下の事業者は、電子取引保存の検索要件は不要に

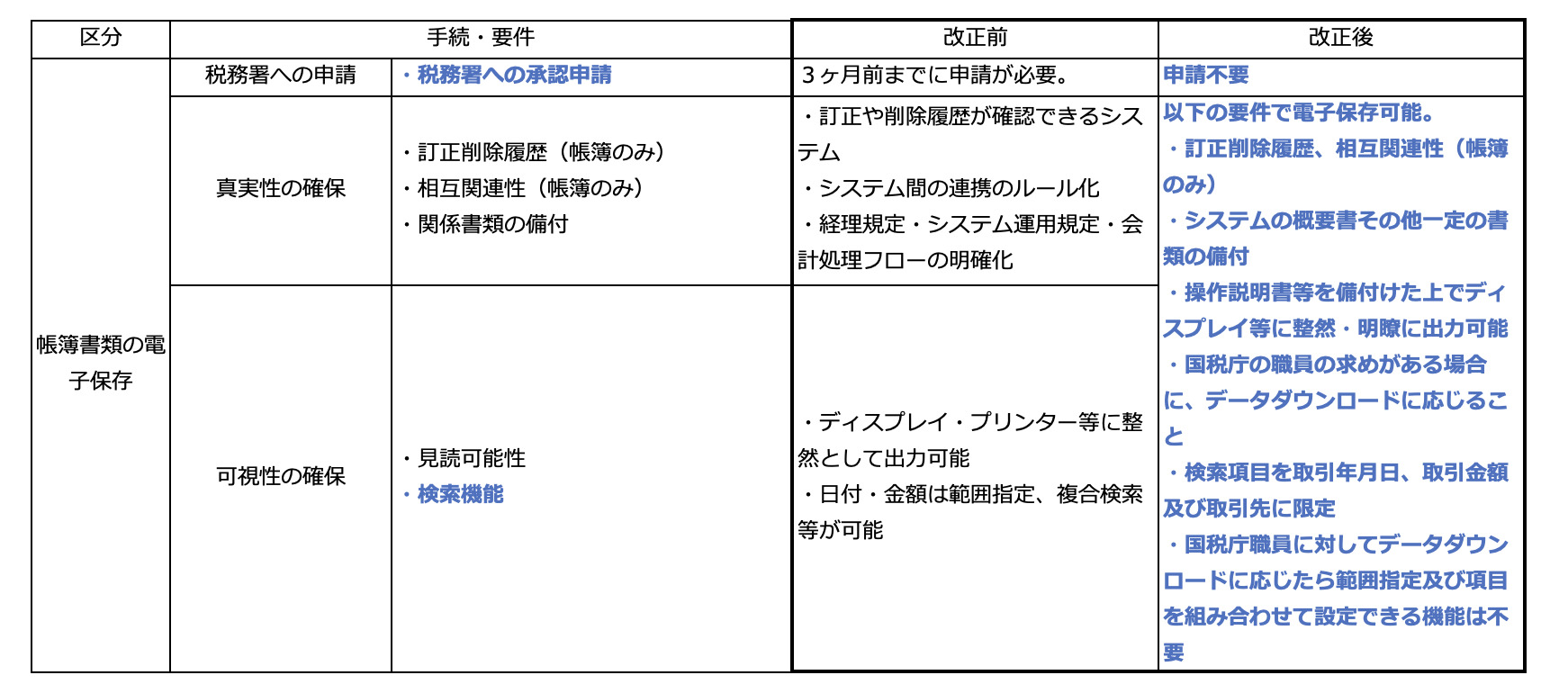

帳簿書類の電子保存

主な改正点は以下のとおりです。

税務署への承認不要

税務署への事前の承認申請が不要となります。

令和4年1月1日より不要となる予定です。

検索要件の緩和

改正前は、データについて

- 取引年月日、その他の年月日、取引金額のほか主要な記載項目を検索条件として設定できる

- 日付又は金額の項目を、課税期間ごとに範囲指定して検索条件を設定できる

- 二以上の任意の主要な項目を組み合わせて条件設定できる

ことが必要でした。

今回の改正によって、

- 検索項目は取引年月日、取引金額及び取引先に限定

- 国税庁職員の質問検査権に基づくデータのダウンロードに応じたら、範囲指定及び二以上の項目を組み合わせて条件設定できる機能は不要

となります。

令和4年1月1日以後に備付をする帳簿、保存する書類に適用されます。

なお、帳簿の要件である「訂正削除履歴」「相互関連性」は引き続き要件として残ります。

これら改正後の要件を満たした帳簿は、「優良帳簿」とされ、過少申告加算税が減額されます(後述)。

優良帳簿として電子保存したい場合には、JIIMA(公益社団法人日本文書情報マネジメント協会)

の電子帳簿保存対応製品を参考にすると良いでしょう。

JIIMA 公式サイト – 電子帳簿ソフト法的要件認証製品一覧

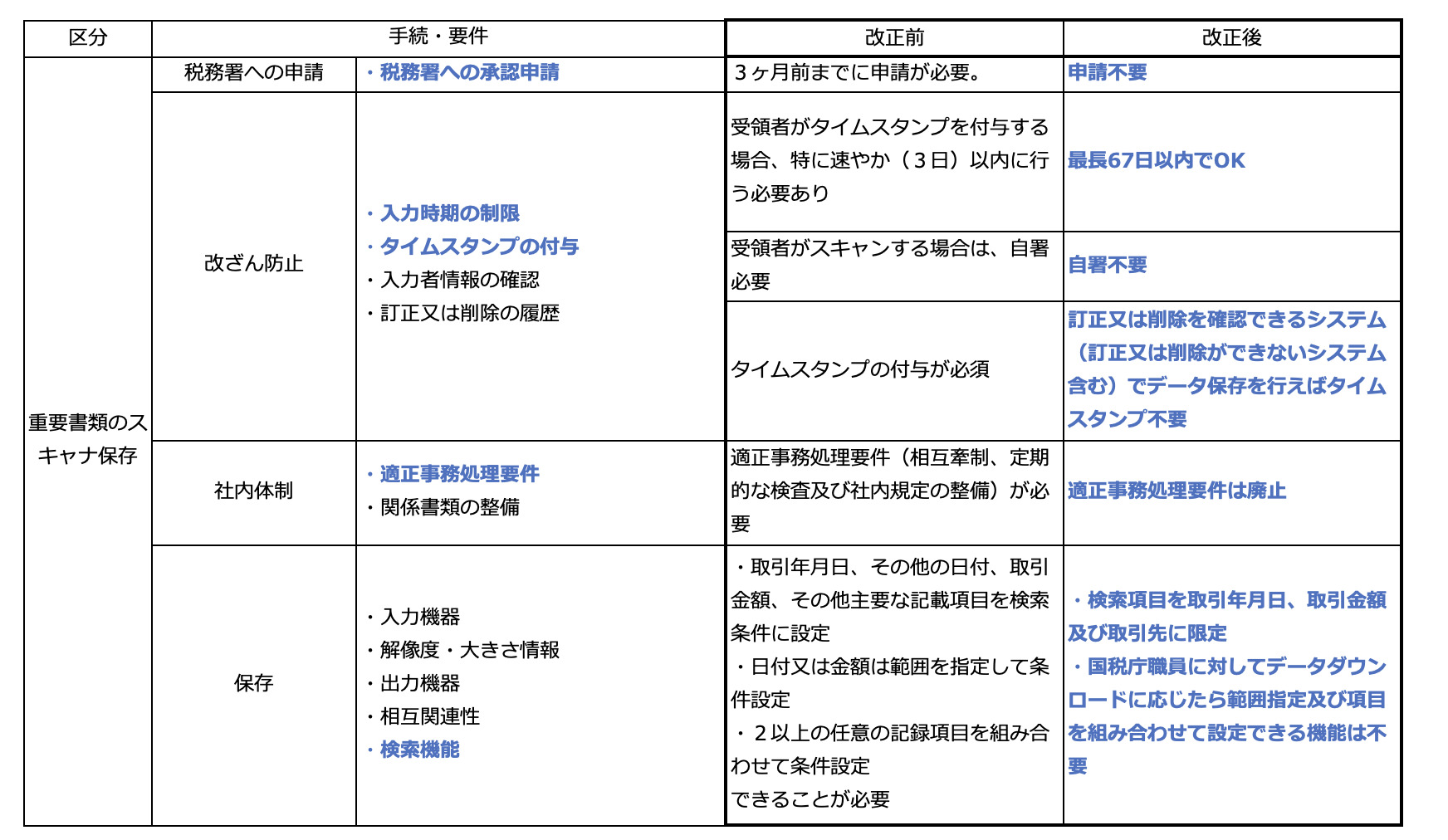

書類のスキャナ保存

スキャナ保存に関しては、大きな改正がいくつかありました。

(なお、書類には重要書類(領収書、契約書等)とその他の一般書類がありますがここでは重要書類に絞って説明します)

税務署への申請不要

スキャナ保存を始めるのに、事前の税務署への申請は不要となります。

令和4年1月1日から不要になります。

タイムスタンプの付与の要件の改正

付与の期限延長

書類の受領者がタイムスタンプを付与する場合には、特に速やか(3日)以内に行う必要がありましたが、

最長67日以内でOKとなります。

自署が不要に

書類の受領者がタイムスタンプを付与する場合に必要だった自署が不要となります。

タイムスタンプの付与が不要となるケースも

訂正又は削除を確認できるシステム(訂正又は削除ができないシステムを含む)で受領したデータを保存すれば、タイムスタンプの付与が不要となります。

当該システムは、例えばクラウドシステムなどが想定されていると思われます。

スキャナ保存のネックとなっていた導入コストの高いタイムスタンプが不要となるケースは、

小規模事業者にとっては朗報ではないでしょうか。

これを機にクラウドシステム等の導入が促されると考えられます。

以上のタイムスタンプ付与の要件の改正は、令和4年1月1日以後に備付をする帳簿、保存する書類に適用されます。

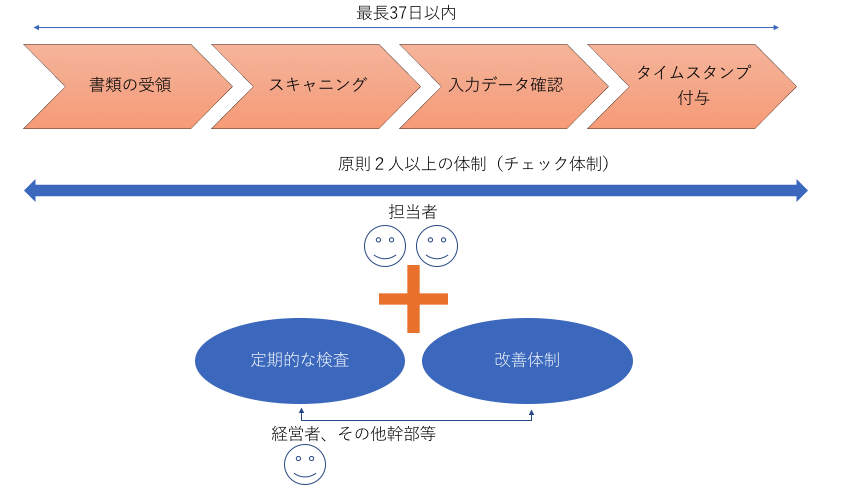

適正事務処理要件廃止

改正前は、スキャナ保存を行うにあたり以下の「適正事務処理要件」が必要でした。

(小規模な事業者の場合には、税理士が担う特例もありました)

- 相互牽制(2人以上の担当)

- 定期的な検査

- 不備があった場合の改善体制

これらの要件がすべて廃止されます。

スキャナ保存はこの適正事務処理要件がネックとなっていた場合も

あるかと思いますので、大きな改正です。

フリーランス・ひとり社長など他に従業員がいない場合でもスキャナ保存を始めやすくなります。

令和4年1月1日以後に備付をする帳簿、保存する書類に適用されます。

検索要件の緩和

帳簿書類の電子保存と同様、スキャナ保存についてもデータの検索要件の緩和が行われます。

高機能なシステムを導入することが難しいフリーランス・中小企業にとっては

今あるシステムでスキャンしたデータの保存をできる可能性があります。

令和4年1月1日以後に備付をする帳簿、保存する書類に適用されます。

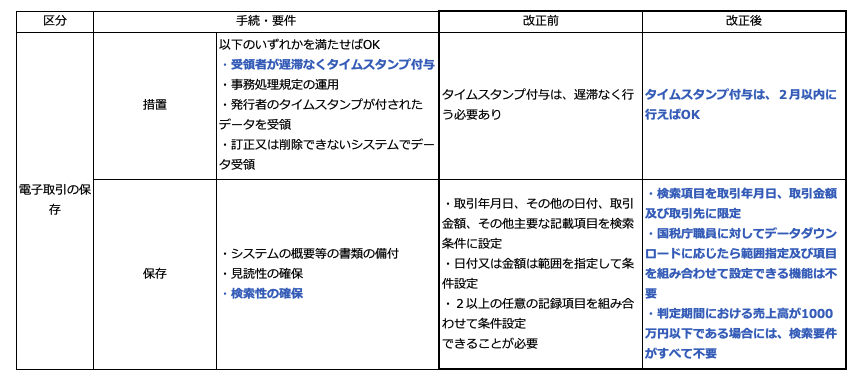

電子取引の保存

最後に、電子取引の保存です。

タイムスタンプの付与期限延長

電子取引データを受領し、タイムスタンプを付与する場合には、遅滞なく行うことが必要でしたが、

最長67日以内に行えばOKとなりました。

なお電子取引の保存は2020年10月に訂正又は削除できないシステム(クラウドシステム等)でデータを受領すれば保存要件を満たすこととなりました。

個人的には、タイムスタンプを導入するのであれば

クラウドシステムを導入して電子保存をするほうが手軽と考えます。

検索要件の改正

帳簿書類の電子保存・スキャナ保存と同様、検索要件について、緩和が行われました。

加えて、

判定期間(個人においては、前々年、法人においては前々事業年度)の売上高が1,000万円以下である場合には、検索要件自体が不要となります。

売上高1,000万円以下の小規模事業者にとって、高機能なシステムを導入することなくペーパーレスがしやすい

環境となります。

以上の電子取引の保存の改正は、令和4年1月1日以降に行う電子取引から適用されます。

その他

その他、電子帳簿保存法の改正内容は以下のとおりです。

修正申告又は更正があった場合の過少申告加算税の取り扱い

上記の改正後の要件を満たした帳簿(優良帳簿)で国税に関する

修正申告又は更正があった場合には、

通常の過少申告加算税から申告漏れに係る税額の5%が

控除されます。

優良な電子帳簿の保存を行っていると、うっかりミスに関しては

ペナルティが少なくなる、ということですね。

なお、これまで改正前の電子帳簿の保存を行っていた事業者も、過少申告加算税減額の措置を受けるためには

受けようとする課税期間の法定申告期限までに、その旨を記載した届出書を提出する必要があります。

[手続名]国税関係帳簿書類の電磁的記録等による保存等の変更の届出|国税庁

令和4年1月1日以後に法定申告期限の到来する国税について適用されます。

スキャナ保存・電子取引データに関して不正があった場合の重加算税の取り扱い

スキャナ保存・電子取引がされたデータについて、隠蔽、又は仮装された事実による

期限後申告、修正申告、更正又は決定があった場合の重加算税の額は

通常課される重加算税に加えて申告漏れ等に係る本税の10%が加算されます。

承認申請がなく気軽に始められるようになった反面、

故意にデータを隠蔽した場合には、ペナルティが重くなるということですね。

この改正は、令和4年1月1日以後に法定申告期限の到来する国税について適用されます。

電子取引の保存は紙NGに

電子取引の保存は、書面に印刷して保存することも認められていましたが、

それがNGとなりました。

電子で受け取ったものは必ず電子で保存、ということになります。

とにかく電子で保存してくれ、という意向が伝わってきます。

(*令和4年度税制改正で、2年の宥恕規定が設けられました。)

まとめ

令和3年度の税制改正(電子帳簿保存関係)をまとめました。

この改正で、中小企業にとって電子帳簿保存がより現実的になったと考えます。