Last Updated on 2024年9月25日

目次

インボイスの経理処理が大変なのは、原則課税

2023年10月にインボイスが始まり、約1年が経ちました。

現場では、かなり慣れてきた雰囲気があるのではないでしょうか。

しかし、インボイスの経理でも一番処理が大変な原則課税(売上の消費税から経費の消費税を差し引いて消費税を計算する方法)を選択している事業者は、経理処理に迷いがあるかもしれません。なぜなら、売上だけでなく経費の消費税について一個一個インボイスルールに則った処理をしなければならないからです。

単に適格・非適格判断であれば問題ないのですが、特例がいくつかあるのがややこしくしています。

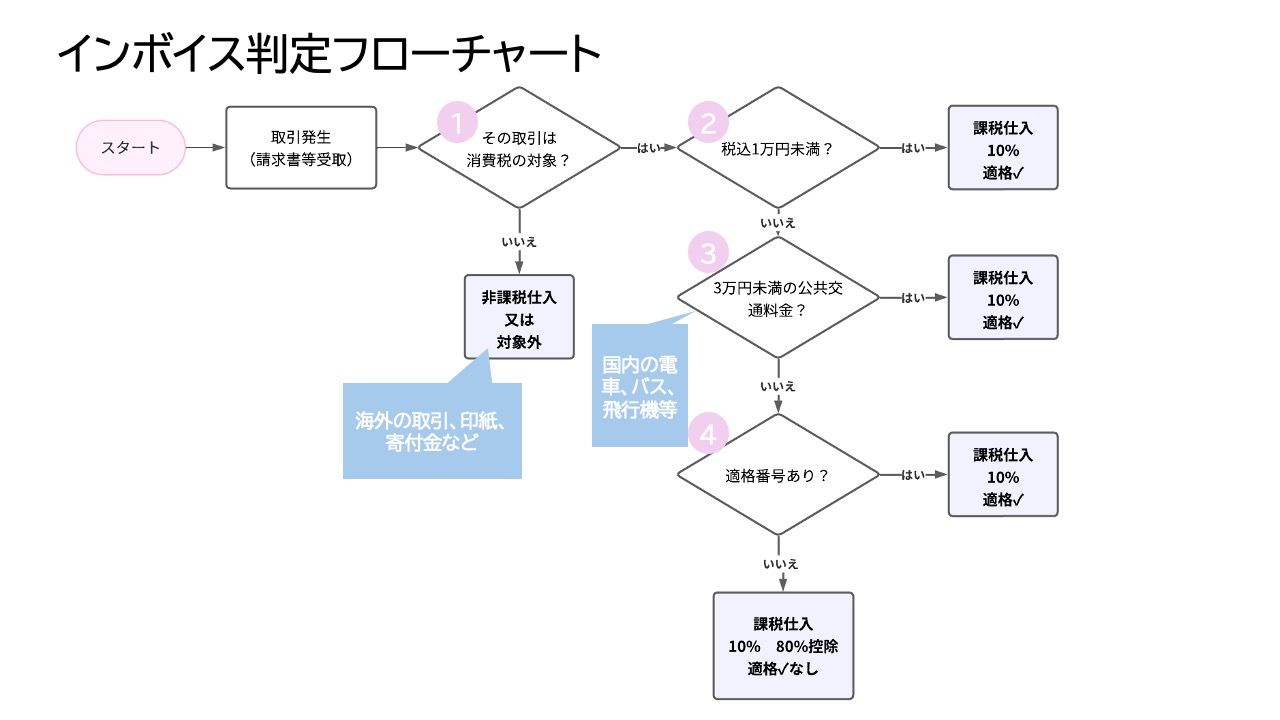

そこで、今回は消費税の原則課税の事業者のインボイスの経理のフローチャートを作ってみたので参考にしてください。

インボイスのフローチャート

こちらで作ったフローチャートは以下のとおりです。

①その取引は消費税の対象?

まず、請求書等を受け取ったらその取引が消費税の対象かどうかを確認しましょう。

消費税がかからない取引であれば、その後のインボイスの判定は必要ありません。

以下が、例です。

- 非課税に該当するもの

- 収入印紙

- 保険料

- 有価証券

- 社会保険対象の医療費

- 対象外(免税)に該当するもの

- 海外で利用した経費

- 海外航空券代

- 寄付の性質に近い会費(協賛金など)

- 香典

これらの支払の場合は今までと同じ処理(非課税、対象外)となります。

②税込1万円未満?

消費税の課税対象の取引の場合、次の判定(税込1万円未満か?)に進みます。

その取引が、税込1万円未満(*1)であれば、インボイスの保存がなくとも帳簿のみでインボイス処理ができます。(*2)(これを「少額特例」と呼びます)

税込1万未満の請求書を受け取ったら、登録番号等確認しなくてもそのまま「課税仕入10%(適格扱い)」で処理してOKです。帳簿には、「少額特例」などとわかるようにしておきましょう。(タグをつけられる会計ソフトであれば、あとからまとめてタグ付けしてもOKです)

*1…税込1万円未満に該当するかどうかは、一回の取引につき判定します。商品ごとではありません。仮に商品が1万円未満だとしても、複数の商品を購入して1万円を超えた場合には少額特例は利用できず、消費税を認識するためにはインボイスが必要となります。

*2…少額特例は、基準期間(2事業年度前の売上)が1億円以下の事業者のみ利用できます。

③税込3万円未満の公共交通料金?

上記の少額特例とは別に、税込3万円未満の公共交通機関(船、バス、航空機、電車等)を利用した場合の料金も、インボイスは不要で帳簿のみの保存でインボイス処理が認められます。(これを「公共交通機関特例」と呼びます)

帳簿には、「公共交通機関特例」などとわかるように記載しておきましょう。

こちらは②の少額特例と違ってすべての事業者が利用できます。

④適格番号あり?

上記のどれにも当てはまらない場合に、その請求書がインボイスの要件を満たしているか確認します。

具体的には、「Tから始まる適格事業者番号」があれば、課税仕入10%・適格処理(消費税の全額が控除可能)でOKです。(インボイスの要件を満たすには日付や得意先名など最低限必要な記載事項がありますが、今回は割愛します)

もし「Tから始まる適格事業者番号」がなければ、免税事業者=インボイスを発行できない事業者から受け取ったものとして、課税仕入10%・非適格処理(多くの会計ソフトでは適格にチェックを入れない仕様)となります。この場合、消費税として控除できる金額は80%(〜2026/9/30までの期間)、50%(2026/10/1〜2029/9/30までの期間)となります。

消費税の原則課税は複雑。定期的にチェックを

以上、消費税の原則課税の経理処理のフローチャートを確認しました。

今回は基本的なことのみ案内しましたが、これ以外にも、細かいチェック項目があり複雑です。

従来の税区分の正確性に加え、非適格のインボイスを適格処理していないかの確認が必要です。

原則課税の事業者は定期的に税理士などの専門家に税区分をチェックしてもらったほうが良いでしょう。

まとめ

今回は、原則課税の事業者のインボイスの経理処理についてワークフローを作成したので記事にしました。

チャートに従って、ひとつひとつ確認していただければと思います。