Last Updated on 2025年5月23日

目次

ミスの多い実費請求

何か仕事を請け負った際に、交通費などの実費を請求することがあります。

このとき、非常に多いミスが「消費税の取扱い」です。

本記事は、実費請求の際の消費税の処理方法について、freeeの請求書を例に、説明します。

実費を請求する方法と消費税の処理

得意先に実費を請求する方法は、大きく分けて二通りあります。

①報酬の一部として請求する方法(原則)

まず、実費を報酬の一部として請求する方法です。

請求側は、かかった実費を請求明細に記載し、報酬と合わせて請求することが通常です。

領収書等の添付を求められることはありません。

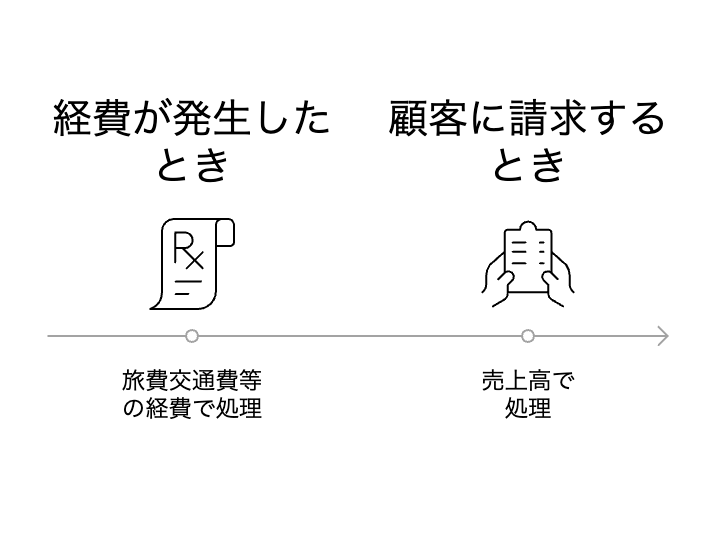

会計上の勘定科目は、経費が発生したときは「旅費交通費等の経費科目」、請求するときは「売上高」となります。

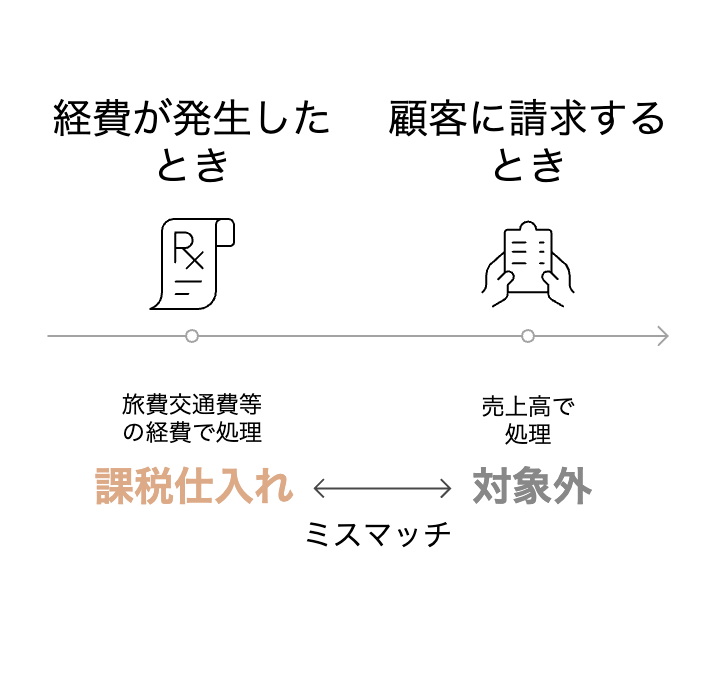

このときに多いミスが、実費請求分の消費税の区分を手動で「対象外」(又は消費税率0)としてしまうことです。

ホテル代などは消費税と区分されていることが多いので税抜金額と消費税は区分しやすいでしょう。一方、交通費は税込しか金額がわからないので、そのまま税込の金額を入力すると合計でさらに消費税が加算されてしまうため、対象外にする方が多いのだと推測します。

しかしこのような処理をしてしまうと、

- 経費を使ったときは消費税の課税仕入れ(仮払消費税が発生する)

- 請求するときは対象外(仮受消費税が発生しない)

ということで、消費税のミスマッチが生じます。

具体的には、課税売上となる金額が過小となる=納付する消費税が少なく計算されてしまうのです。(簡易課税や2割特例を適用している事業者も、経費は関係ありませんが課税売上が過小に計上されてしまうので同様です)

ミスを続けていると、税務調査で指摘されてしまう可能性もあります。

これを解決するには、経費を使ったときと同様に、実費請求するときも、消費税の課税対象とする必要があります。(具体的な方法は、後述します)

②立替金として請求する方法(例外)

もうひとつの実費精算の請求方法として「立替金として請求する方法」があります。

「請求先が負担するべきものを、請求側が立て替えた」ことになります。

したがって、通常は使った実費の領収書を請求書に添付することが必要です。

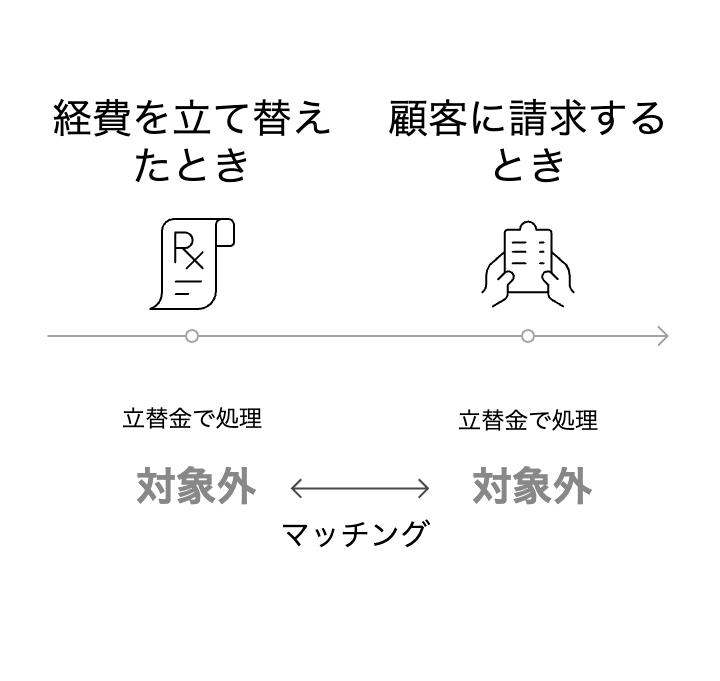

会計上の勘定科目は、経費を使ったときは「立替金」、請求するときも「立替金」となります。

この場合は、

- 経費を使ったときは消費税の対象外(仮払消費税は発生しない)

- 請求するときも消費税の対象外(仮受消費税も発生しない)

となりますので、①のようなミスマッチ問題は発生しません。

(この方法を採用している会社は少ないので、次の請求書の書き方の説明は省きます。)

実費請求するときの請求書の入力方法(freee請求書の例)

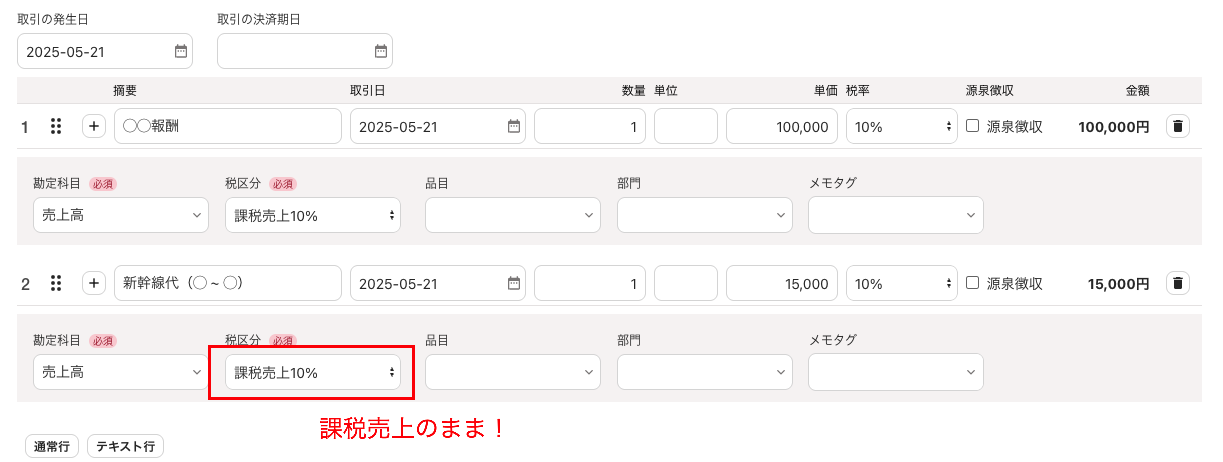

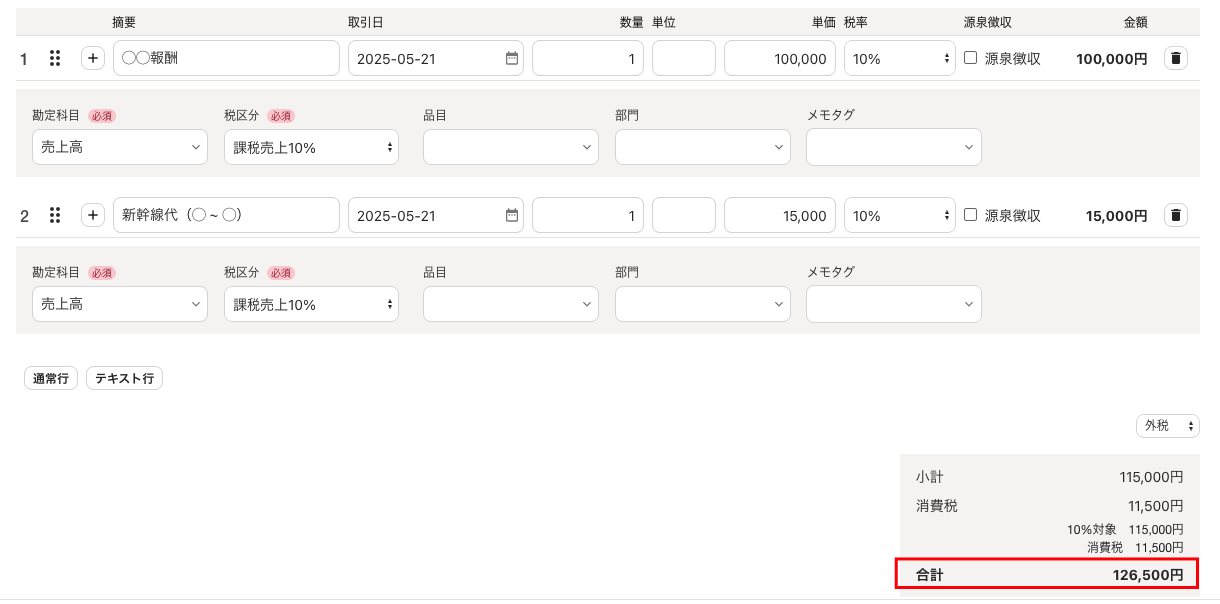

ここでは、①報酬の一部として実費請求をするほう法を、実際にクラウド会計freeeの請求書画面を使って説明します。

実費の金額入力は「税抜」「課税売上」で!

まず、税込金額しかわからない交通費等でも、「税抜」にして明細に入力します。

例えば、新幹線代が16,500円実費で発生したとします。このとき、16,500円には消費税が含まれているので、これを税抜にして15,000円(16,500円/1.1)にして入力します。

消費税区分は、「課税売上」のままにします(初期値)。

「対象外」にしてしまうと消費税部分の請求ができないため注意です。

これによって、会計上、実費精算分も「課税売上」として処理され(仮受消費税が認識され)、正しく消費税の納税計算ができます。

合計額が正しいか確認

最後に、請求金額の合計が税込金額の合計と合っているか確認しましょう。

端数調整が必要な場合は税抜金額で調整します。数が多い場合にはあらかじめExcel等で請求項目の税抜、消費税、税込金額を一覧にしておくと良いですね。

少し面倒ですが、汎用的な請求書ソフトは項目によって内税、外税を分けられないためこのような処理が必要になります。

まとめ

非常にミスの多い、「実費を得意先に請求するときの消費税」の注意点と具体的な請求書の入力方法を解説しました。

実費精算の請求が多い事業者様は、お気をつけください。