Last Updated on 2020年1月10日

国内で働いていた会社員、個人事業主が

年の途中から海外支店に出向、海外移住なので非居住者(国内に住所がない人)になった場合の日本における所得税はどのような取り扱いになるのでしょうか。

会社員の場合と、個人事業主の場合で確認をしましょう。

目次

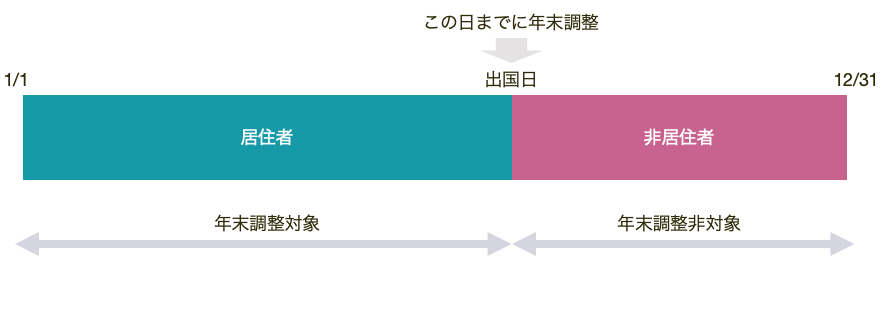

会社員が、年の途中から非居住者になった場合

会社員が年の途中で非居住者となった場合には、

その年の1月1日から出国の日までに支払われた給与について、会社が年末調整(所得税の精算)を行います。

期限は出国の日となります。

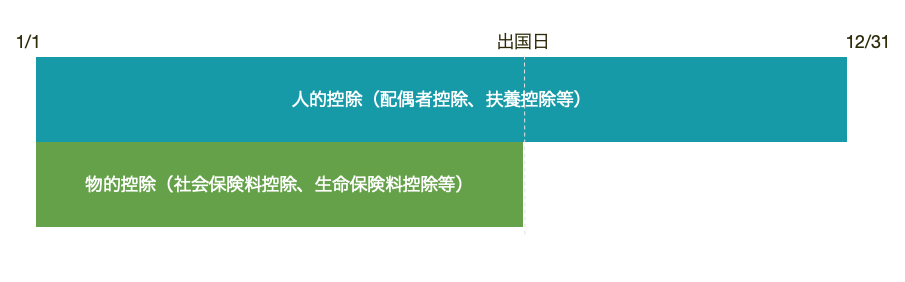

年末調整には

- 配偶者控除、控除等の人的控除

- 社会保険料控除、生命保険料控除等の物的控除

がありますが、

年の途中で年末調整を行う場合には

人的控除については1年分、

物的控除については出国する日までに支払った分

が対象となります。

なお人的控除については出国日の現況によって金額の判定を行います。

例えば配偶者について配偶者控除を受ける場合には、

月割などはせずに満額控除できることとなります。

一方社会保険料等については出国の日までに支払った分だけが控除できます。

また、年末調整の対象とならない控除(医療費控除、雑損控除、寄付金控除)の適用を受ける場合、給与所得以外の所得がある場合等には、

年末調整後に別途確定申告を各自で行う必要があります。

出国後海外で勤務し、たとえ日本国内から給与が支払われている場合でも

その給与については年末調整の対象とはなりません。

個人事業主が、年の途中から非居住者になった場合

個人事業主が年の途中で非居住者となった場合には、

その年の1月1日から出国の日まに稼いだ所得について、出国日までに確定申告を行う必要があります。

(なお1/1〜3/15までの間に出国した場合には前年分、当年分いずれも出国日までに申告する必要があります。)

なお出国後は、PE(Permanent Establishmentの略。事業所等の物的施設を指します。)

が国内になければ国内で発生した事業収入は非課税となります。

その他国内源泉所得(日本国内にて稼いだ所得)がなければ

日本にて所得税を納める必要はありません。

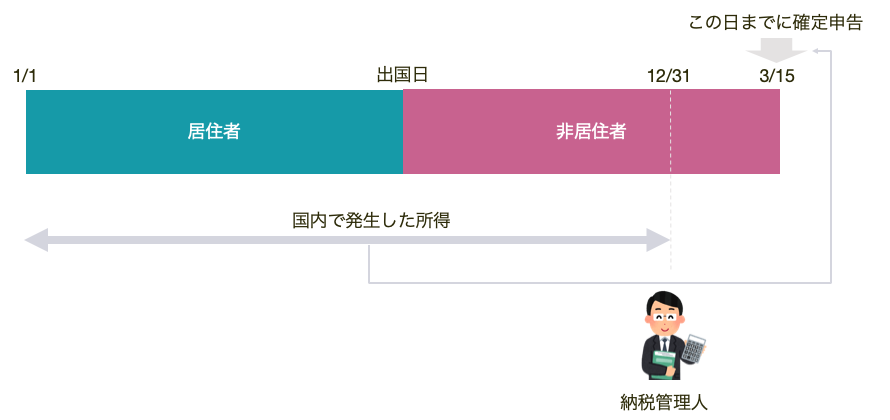

納税管理人を定めた場合

出国する前に納税管理人(納税者に代わって申告書の提出や納付等を行う人のこと)を

定めた場合には、その年に国内で発生した所得の確定申告期限は出国日ではなく、

翌年の3月15日までとなります。

出国後も継続的に日本国内にて所得が発生すると見込まれる場合や

出国までに時間がない場合には

納税管理人を選任しておいたほうが良いでしょう。

納税管理人を出国前に選任した場合には、

配偶者控除・扶養控除等の人的控除は出国した年の12月31日の現況によって判定します。

(ただし出国前に行った年末調整のやり直しはできません)

なお出国後非居住者である期間に受けられる所得控除は以下の3つに限定されていますので注意が必要です。

- 基礎控除

- 雑損控除

- 寄付金控除

まとめ

年の途中から非居住者になった場合の所得税の精算の方法を確認しました。

海外移住のお話をよく聞くようになった昨今、「出国までにすべきこと」を理解しておくことは重要です。

非居住者は居住者と異なる取り扱いが多いため

心配な方は専門家に相談することをお勧めします。