Last Updated on 2020年1月10日

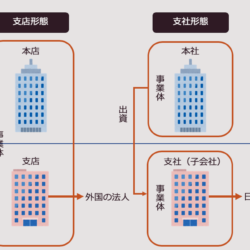

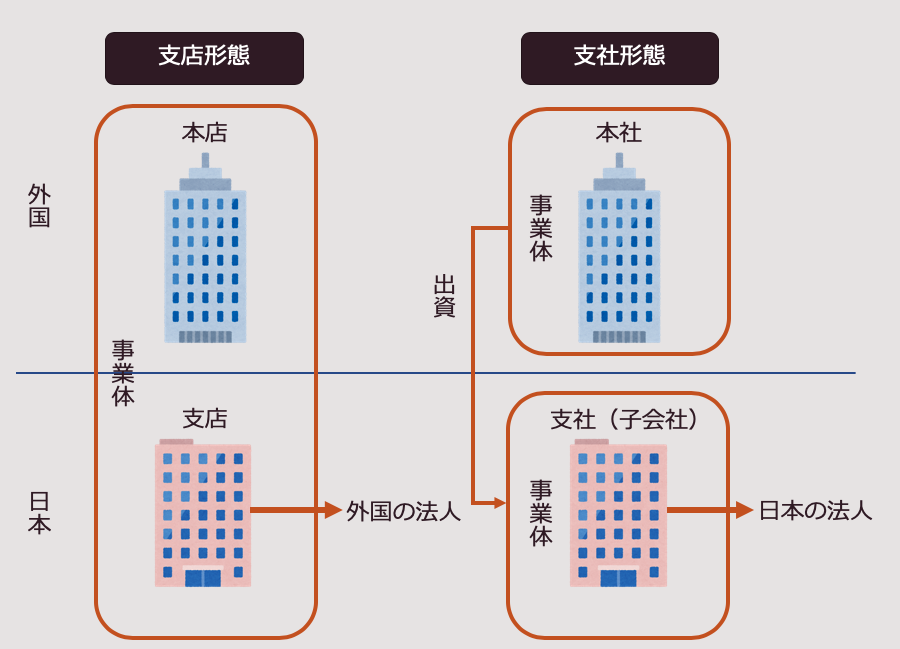

外国法人が日本で事業を行う場合、次のような方法があります。

- 支店形態・・・日本に外国法人の支店を設置する

- 支社形態・・・外国法人が出資をして日本に会社を設立する

上の図のように、

支店はあくまで外国法人の一部なので外国法人と同じ事業体(外国の法人)

支社(子会社)は本社とは別の会社となるので外国法人とは別個の事業体(日本の法人)

となる点がが大きな違いです。

それぞれの特徴とメリット・デメリットを見ていきましょう。

目次

支店形態

特徴

支店形態は、以下の特徴があります。

- 意思決定は、本国が行う

- 権利帰属は、本国にある

- 債権者に対する責任・訴訟・税務リスク:本国が負う

- 資本金の払込:不要

- 決算書の作成:本支店会計にて行う

- 課税範囲:日本で発生した所得(国内源泉所得)のみ

- 損益通算:本国の利益と相殺可能

- 会計期間:本国と同じ会計期間

- 資金移動:課税は発生しない

メリット

支店形態のメリットは、次のことが挙げられます。

- 意思決定を本店に集中させることができる

- 支店で発生した利益は、本店との損益通算ができる

- 資本金の払込が必要ない

- 資金移動に税務リスクがない

支店形態のメリットとしては、まず設立コストが安い(資本金が必要ない)という部分でしょう。

まとまった金額がなくても登記費用の数十万円で支店が登記できることが魅力です。

また、本店ー支店との間で資金移動があっても「同じ事業体の中でのやり取り」になるので、

課税されるリスクはありません。

デメリット(注意点含む)

一方支店形態のデメリット(注意点)としては、次のことが挙げられます。

- 債権者に対する責任や訴訟・税務リスクが本国に及ぶ

- 本国の信用が日本では得にくいため、金融機関からの借入が難しい傾向

- 登記には日本に住所のある人が少なくとも1名必要

- 外国法人の資本金によっては余分な納税が発生する可能性(外形標準課税・均等割)

税務の面から注意したいのが4.です。

外国法人の資本金(期末換算レートで円に換算した金額)が1億円を超える場合、「外形標準課税」という制度が適用されます。

外形標準課税とは、所得の額に関係なく事業所の従業員数、資本金及び付加価値(給与・支払利子・支払賃借料)に対して課税される制度です。

更に外国法人の資本金を基準に地方税の「均等割」(資本金の額に応じてかかる、定額の税金)も計算されるので、

外国法人の資本金が大きい場合には注意が必要です。

支社形態

特徴

支社形態は、以下の特徴があります。

- 意思決定は、支社が行う

- 権利帰属は、支社にある

- 債権者に対する責任・訴訟・税務リスク:支社が負う

- 資本金の払込:必要

- 決算書の作成:支社独自に作成(本国の連結財務諸表に取り込まれる)

- 課税範囲:全世界所得課税(日本で稼いだ所得以外も課税)

- 損益通算:本国の利益と相殺は不可能

- 会計期間:本国と違う会計期間も設定できる

- 資金移動:利子、配当、ロイヤリティに源泉徴収課税

メリット

支社形態のメリットは、以下のものが挙げられます。

- 意思決定が早い

- 本国のリスク(債権債務の責任、訴訟・税務等)が支店形態に比べると低い

- 支店形態に比べると、金融機関からの信用度が高い

- 資本金を設定できるため支店に比べ税金負担をコントロールしやすい(外形標準課税・中小企業の特例・消費税等)

支社のメリットとしては、基本的には支社自身に権利義務の帰属主体があるため、本国は支社に任せることは任せる

ことができる点が挙げられます。

また、資本金を1から設定できるので、外形標準課税、消費税等の税金負担をコントロールしやすい面もメリットです。

デメリット(注意点含む)

支社形態のデメリット(注意点含む)は以下のとおりです。

- 設立時のコストが高い(登記費用に加えて、資本金が必要)

- 本国と損益通算ができない

- 資金移動に対して税金が課される(利子・配当・ロイヤリティ)

- その他税務リスク(移転価格税制・過小資本税制・過大支払利子税制・レート変動等)がある

支社のデメリットで税務上気をつけるべき点は、外国法人とのやり取りの課税関係です。

支店形態では本国とのやり取りはあくまで「同じ事業体の中でのやり取り」となる一方、

支社形態では、お互い「別個の独立した事業体」になるため、本国とのやりとりは「独立した企業間で行う取引」となります。

したがって、利子・配当・ロイヤリティの支払には源泉徴収が適用されますし、

独立企業間で取引される価格以外で取引した場合には「利益移転」とみなされて

「移転価格税制」が適用され、予期しない納税が発生する場合もあります。

その他、資本金に対して親会社への過大な負債があると、親会社に対する一定の支払利子を費用と認めない「過小資本税制」「過大支払利子税制」が適用されます。

また、親会社の資本金が5億円以上である場合等には中小企業としての税務上の優遇措置(法人税の軽減税率、欠損金の繰越控除制度の特例等)が受けられません。

親会社の資本金は期末時の換算レートで換算するので、微妙なラインだとレートの変動によっては特例を受けられなくなる可能性もあります。

このように、支社形態はそ親子間のやり取り等で税務上のリスクが多く発生するため

事前に十分な検討が必要となります。

まとめ

外国法人が日本に進出する場合の支店形態・支社形態の特徴とそれぞれのメリット・デメリット(注意点含め)をまとめました。

実際は、中長期の観点から支社を選択する会社が多いです。

いずれにしても日本の法律や会計・税務に関して設立後も外国法人との密なやり取りが必要となります。