Last Updated on 2023年8月24日

2023年10月より、消費税の「インボイス制度」が開始します。

この制度は、簡単にいうと

支払う側が、預かった消費税から支払った消費税を差し引くために「インボイス」が必要となる制度です。

インボイス制度については、下記の記事をご参照ください。

この制度は、実質

免税事業者(特に、toBビジネスを行なっている事業者)を排除する制度です。

消費税を差し引くためのインボイスを、免税事業者は発行できないからです。

そこで、課税事業者を自ら選択する免税事業者の方も今後増えていくと予想されます。

「納税が増えるし、手間も増えるし・・」

という方も多いと思います。

そこで、当記事では

消費税の簡易な計算方法である「簡易課税」の概要と、届出について説明します。

- 消費税の計算方法には、「原則」の他に「簡易」がある

- 簡易を選んだ方が手間が減る

- サービス業を営むフリーランスは簡易を選んだ方がお得になる可能性が高い

- 簡易課税を選択するには簡易課税選択届出書の提出が必要

- 2023年から簡易課税を選択する場合には2023年12月31日までに簡易課税選択届出書を出せば良い(特例)。

目次

消費税の計算には「簡易」な方法も認められる

納税が発生してしまうのは仕方ないにしても、

「手間」については軽減できます。

その方法は、「簡易課税」という消費税の計算方法を利用することです。

実は消費税には2通りの計算方法が認められています。

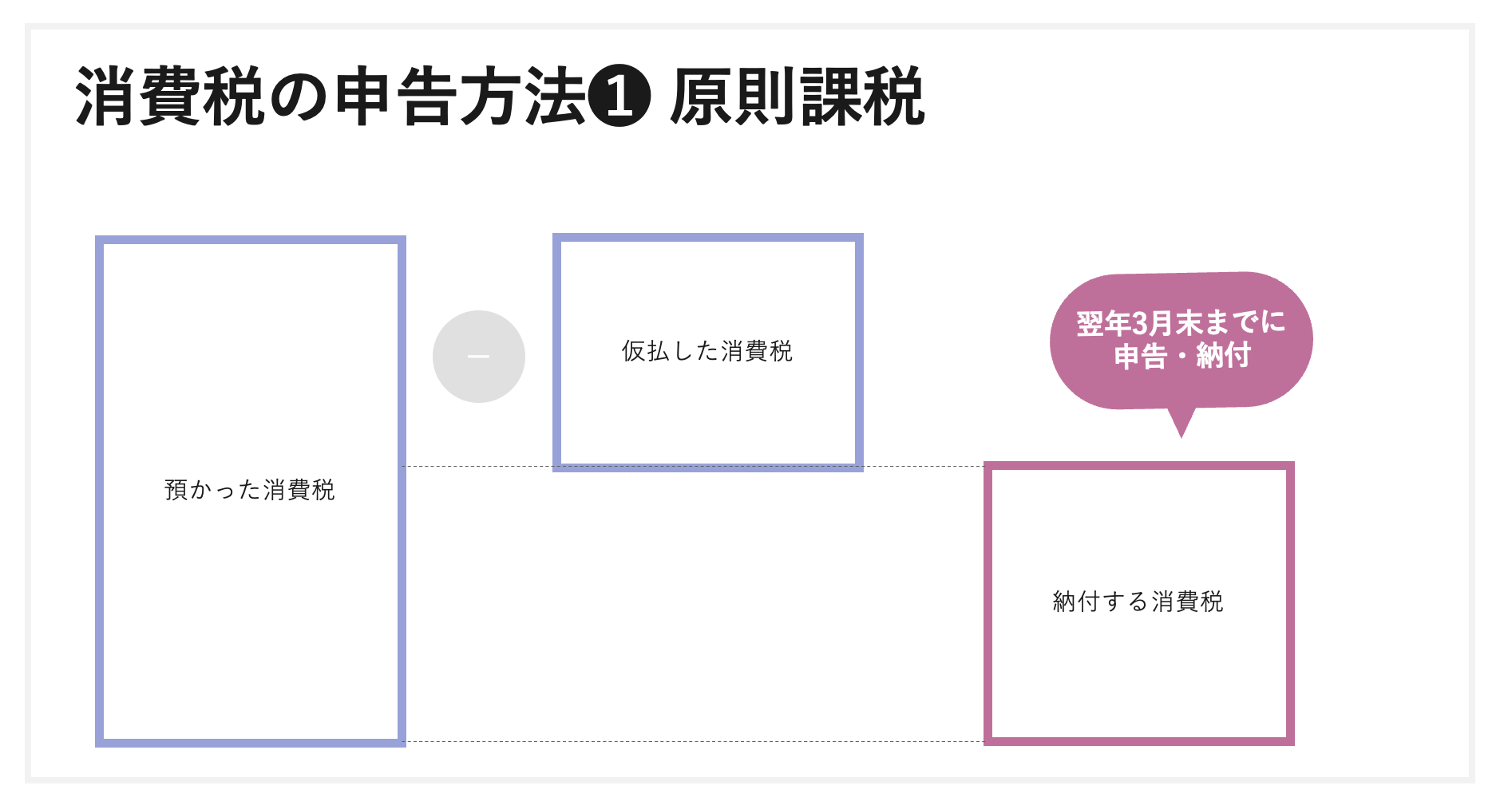

ひとつは、

預かった消費税と仮払した消費税をそれぞれ集計して、差額を納める原則的な方法(原則課税)

です。

この場合、預かった消費税も・仮払した消費税のいずれも集計しなければならず、

ひとつひとつの取引が課税対象かどうか、を区分しなければならないため手間がそれなりにかかります。

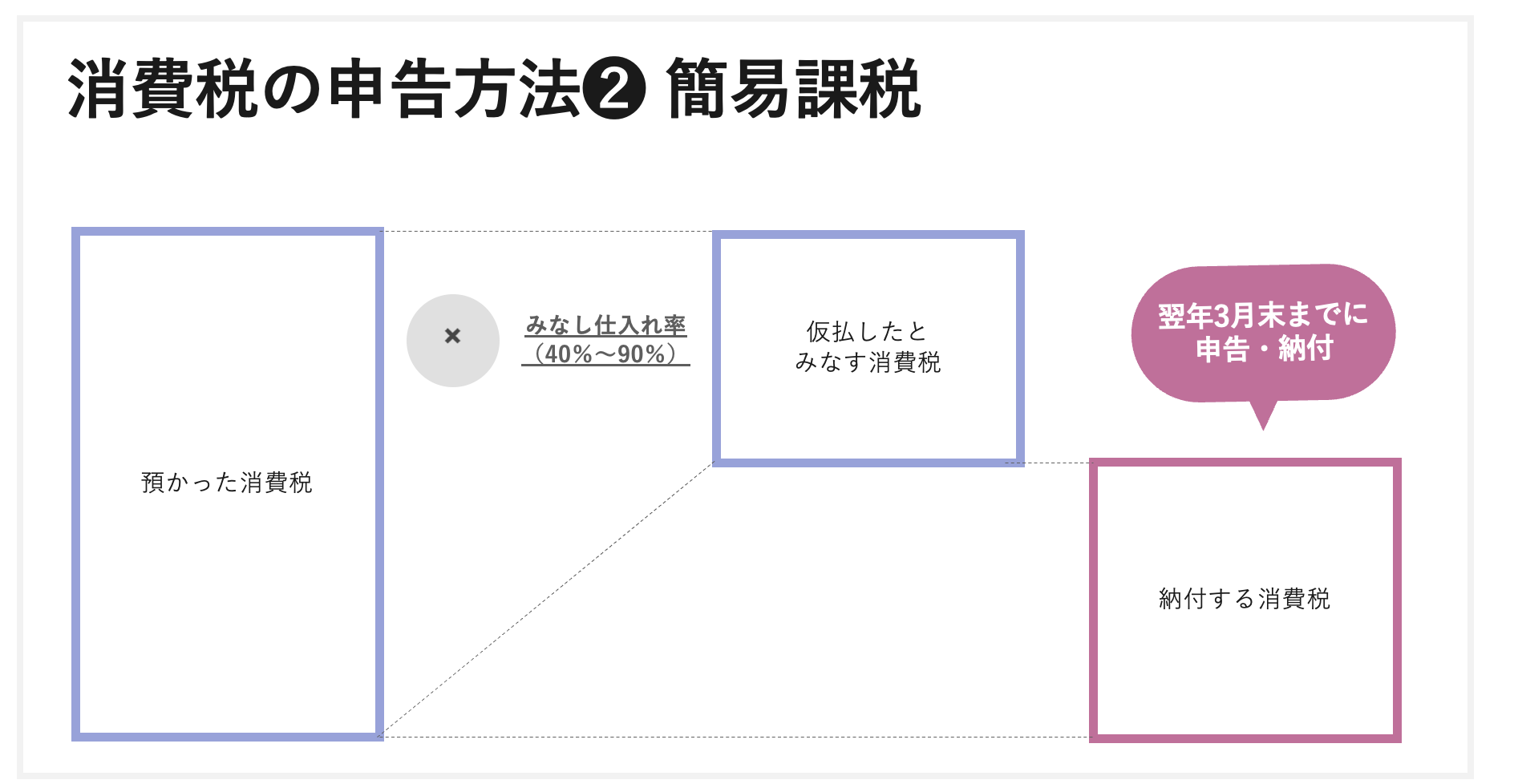

もうひとつの方法が、フリーランスの選択肢として考えていただきたい簡易な計算方法(簡易課税)

です。

この場合、仮払した消費税は「実際の額」ではなく、

預かった消費税に一定の割合(みなし仕入れ率と言います)を掛けて簡易的に計算します。

つまり、「このくらいは差し引けるよね」という概算なので、

実際の仮払した消費税の集計は必要ないんですね。

経理が非常に簡単になります。

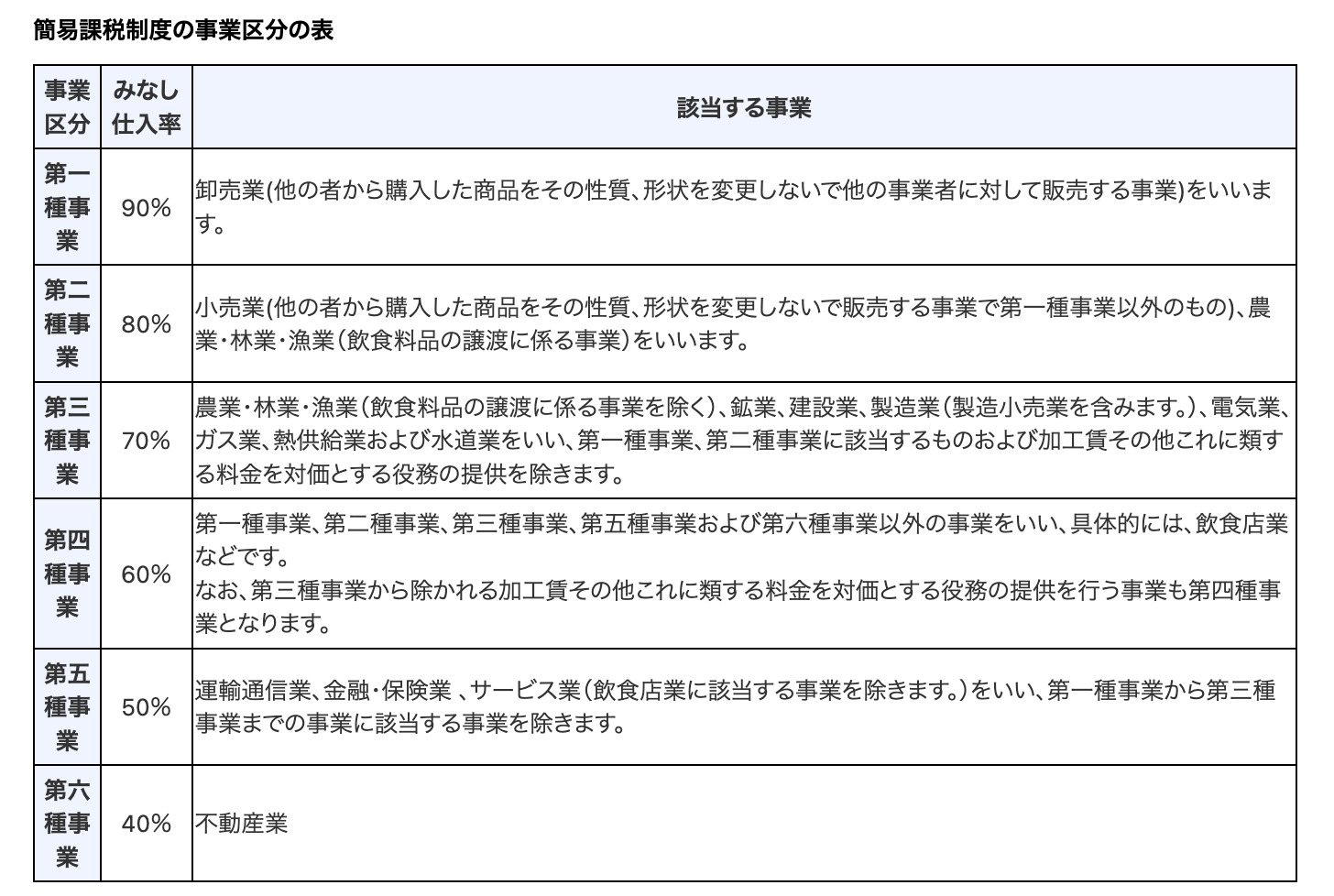

なお、みなし仕入れ率は業種ごとに下記のとおりとなっています。

卸売や小売のように原価率が高い業種は高めとなっています。

フリーランスの方はサービス業(第五種)が多いかと思います。

この場合みなし仕入れ率は50%なので、

おおよその年間の売上がわかれば、

売上の消費税の半分が納税額、

ということでざっくり資金を準備すれば良いことになります。

原則・簡易有利判定

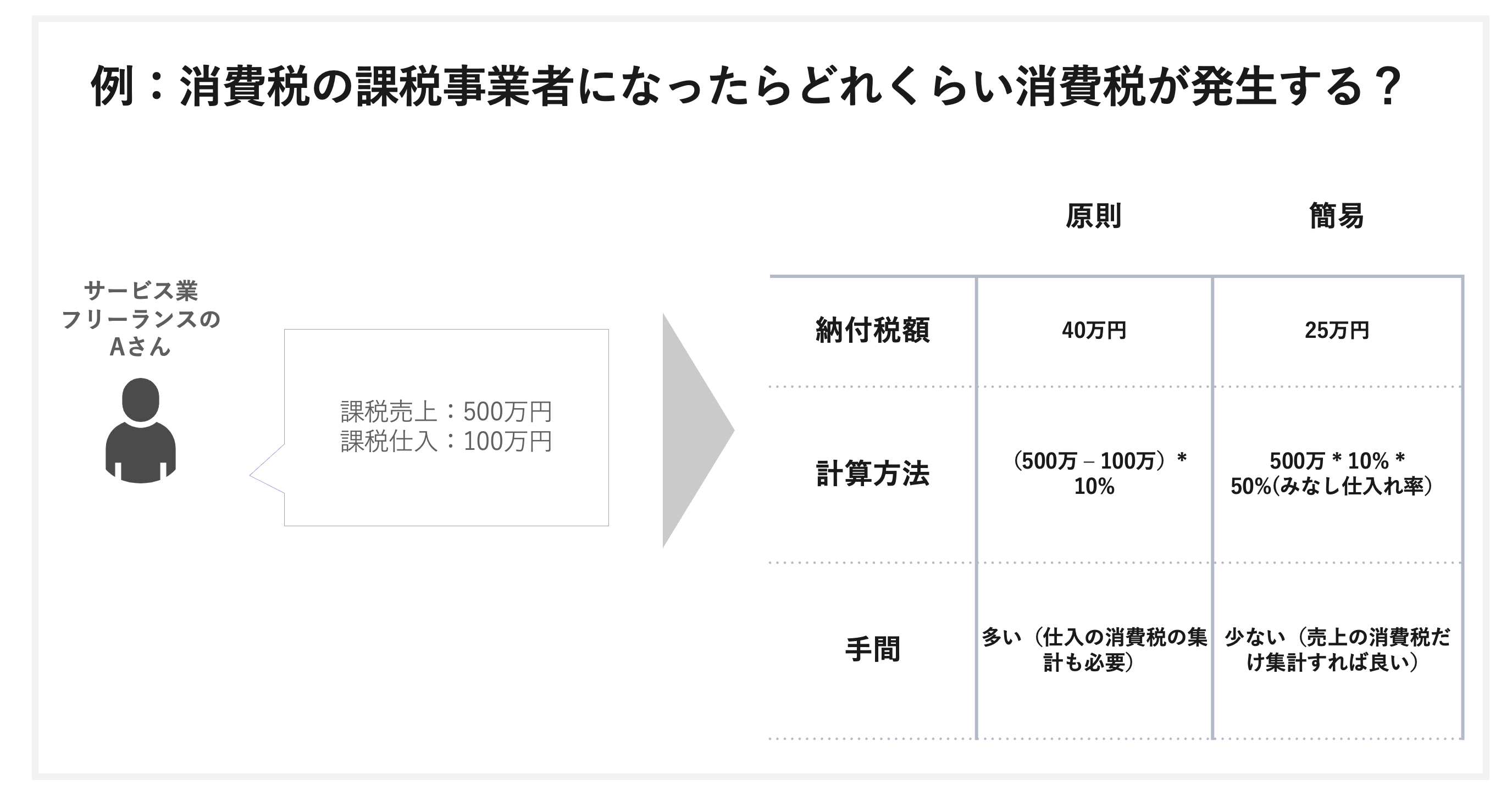

実際の金額を使って原則・簡易の有利判定を見てみましょう。

サービス業を営むフリーランスAさんの、

その年の売上が500万円、経費100万円(いずれも消費税の対象)だった

場合の原則・簡易の場合の消費税の納税額はそれぞれ40万円・25万円と、

15万円ほどの差がでました。

このように、

経費が少ないサービス業は

原則よりも簡易のほうがお得になる可能性が高いです。

(もちろん消費税対象の売上や経費の額によって、

原則・簡易どちらが有利かは異なりますのでシミュレーションが必要ではあります)

いずれにしても手間は簡易のほうが原則よりは少ないので、

検討してみることをお勧めします。

簡易課税制度を選択するには

簡易課税制度は、2年前の課税売上が5,000万円以下であれば選択することができます。

ただし、自由に選択できるわけではなく届出が必要です。

本来、簡易課税制度を適用しようとする場合には、

適用を受けたい年の前年末までに「簡易課税制度選択届出書」を所轄の税務署へ提出する必要があります。

しかも、2年間は継続適用しなければなりません。

あらかじめ翌年、翌々年を見越して選択しなければならないんですね。

ただし、本来免税事業者である方(2年前の売上が1,000万円以下)

がインボイス登録した場合には、特例があります(2023年10月1日から2029年9月30日までの期間)。

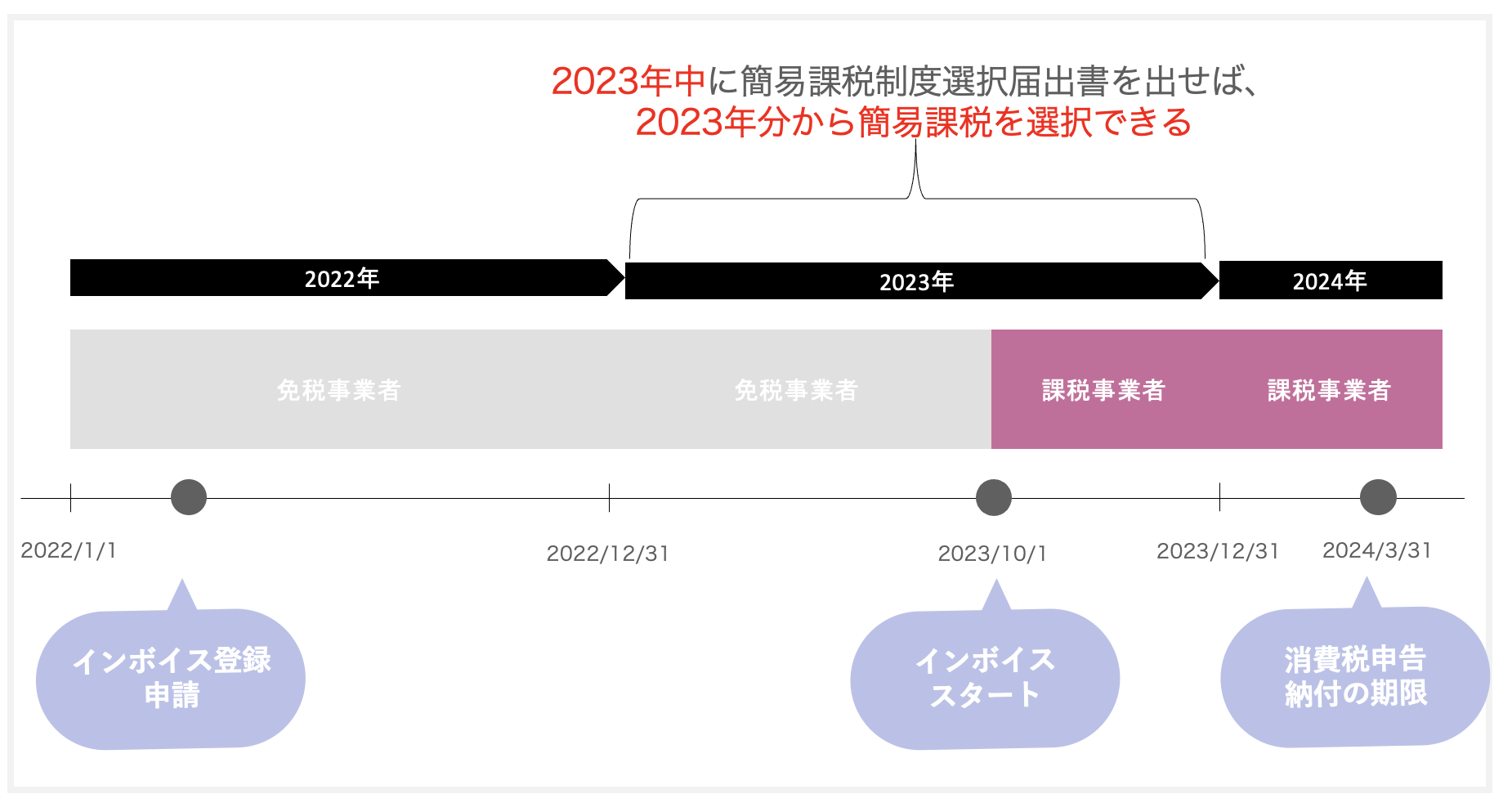

2023年中にインボイス発行事業者の登録を受け、登録を受けた日(下の例ではインボイス開始日である2023/10/1)から課税事業者となる場合、

簡易課税制度選択届出書を2023年12月31日までに提出すれば2023年分から簡易課税制度を選択できます。

いますぐ簡易課税制度を検討しなければならないのではなく、

その年になってから検討しても良いということです。

特に2割特例(売上の消費税の2割を納めれば良い制度)が終了する2026年9月30日以降は

原則と簡易で迷う場面が多いと思うので、有効な制度です。

まとめ

2023年10月1日から始まるインボイス制度について、

フリーランスには「簡易課税」という道もあることを

お伝えしたく、記事にしました。

.jpg)