Last Updated on 2023年4月17日

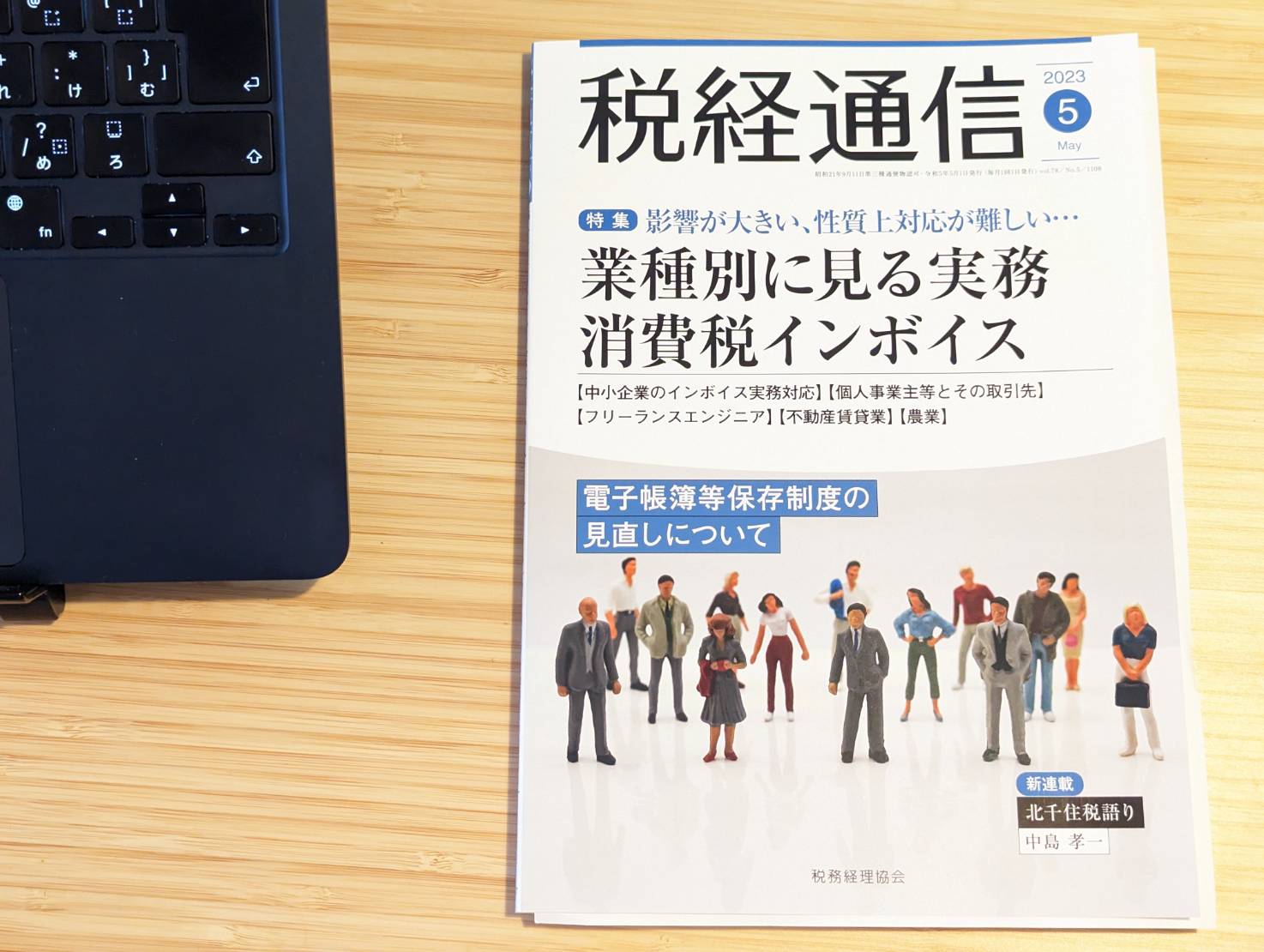

(株)税務経理協会様が発刊している雑誌『税経通信 2023年5月号』に

寄稿させていただきました。

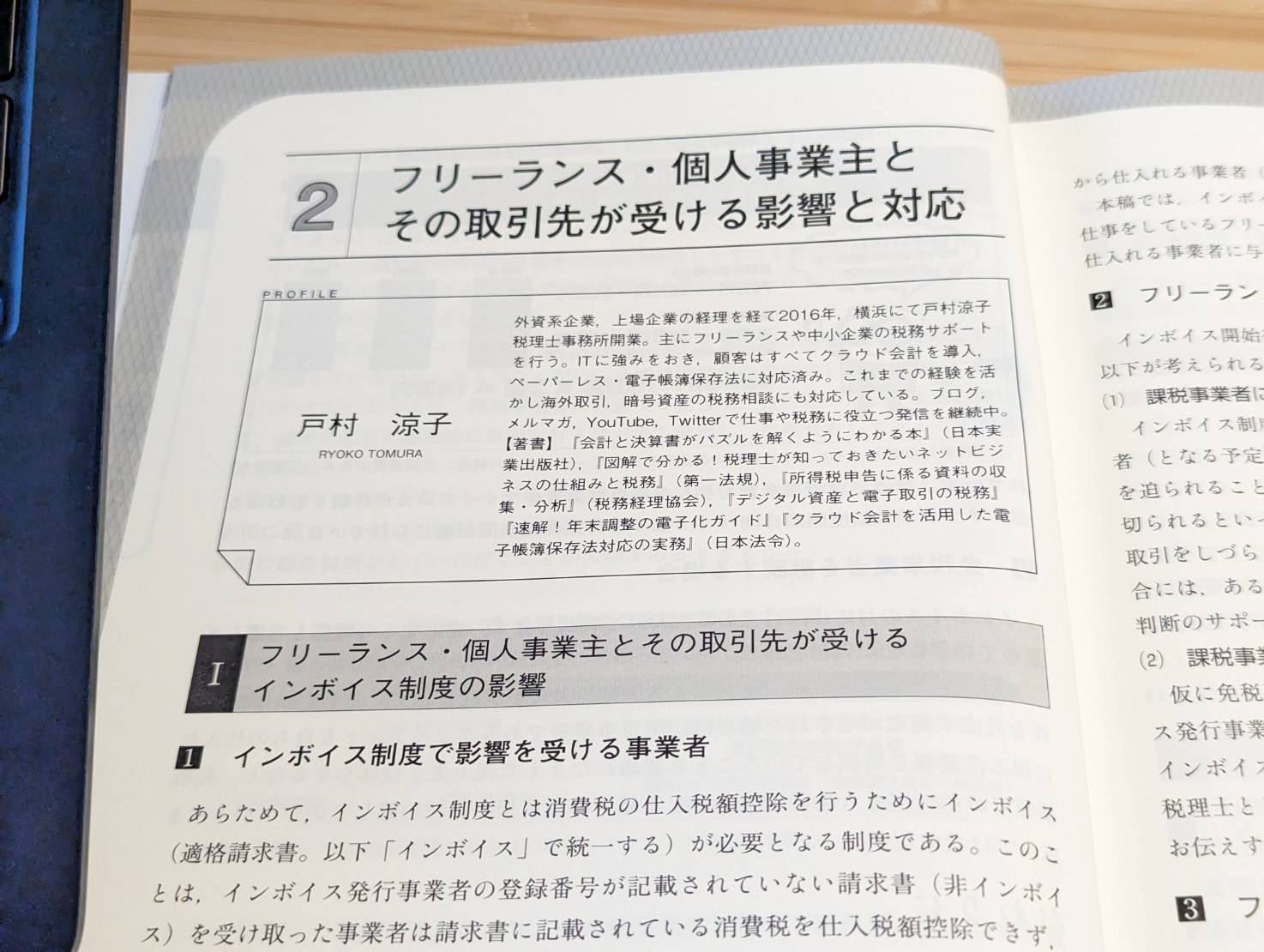

内容は、フリーランスとその取引先が受ける影響・対応です。

目次

インボイス制度の影響を一番大きく受けるのは

2023年10月から消費税のインボイス制度が始まります。

この制度の影響を受ける事業者は、以下の方です。

- 売上1,000万円以下の免税事業者(消費税を請求しにくくなるため)

- 免税事業者に支払いをしている課税事業者(消費税の仕入税額控除ができず、負担が増えるため)

本雑誌では、業種別(フリーランス全般、エンジニア、不動産賃貸業、農業)

にそれぞれどういった対応が必要か、書かれています。

私は、フリーランス全般を担当しました。

フリーランスは免税事業者が多い

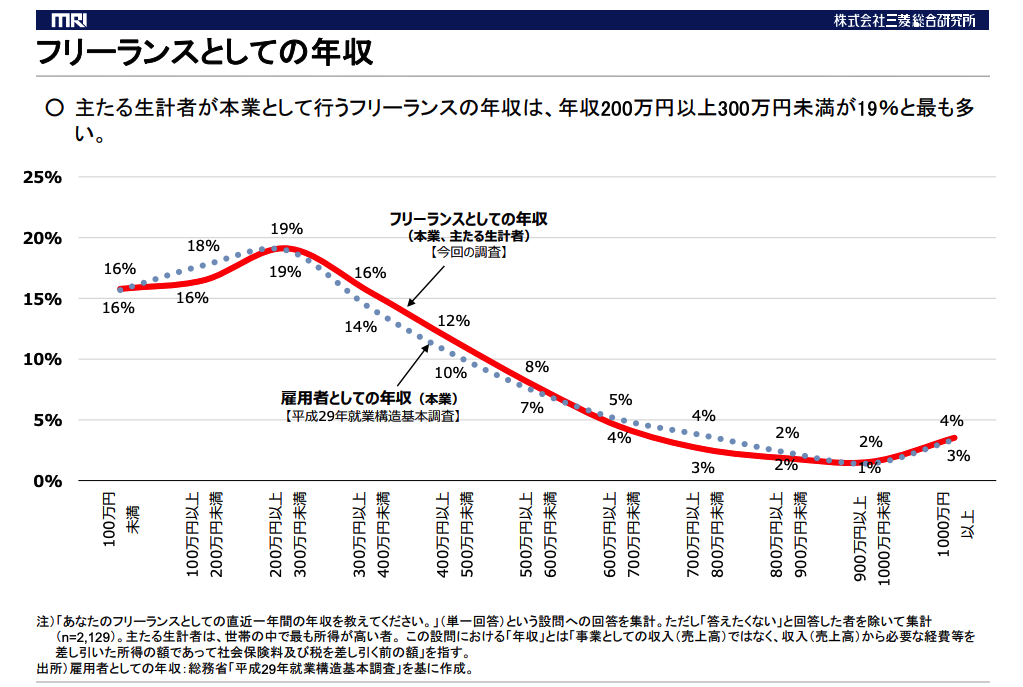

少し古いデータですが、

2020年3月に経産省から委託されて三菱総合研究所から

発表されているデータによると、

フリーランスの所得(資料では「年収」と書かれています)で

一番多いのは「200万円以上300万円未満」の19%、

「所得1,000万円以上」は4%でした。

所得が200万〜300万で売上が1,000万円を超えているとは

考えづらく、フリーランスの大部分が免税事業者であり、

今回のインボイス制度の影響を大きく受ける

と想定されます。

実際は業種というよりは得意先の属性によって

インボイス発行事業者に登録するか・しないか

が決まることが多いでしょう。

例えば、得意先の大部分が消費税とは関係ない消費者である場合には

大きな影響は受けないでしょう。

また、課税事業者になった場合でも

特例(2割特例、簡易課税)が準備されています。

そちらの説明も詳しくしています。

買い手の対策もある

免税事業者に支払っている買い手の対策もいくつか紹介しています。

例えば、経過措置です。

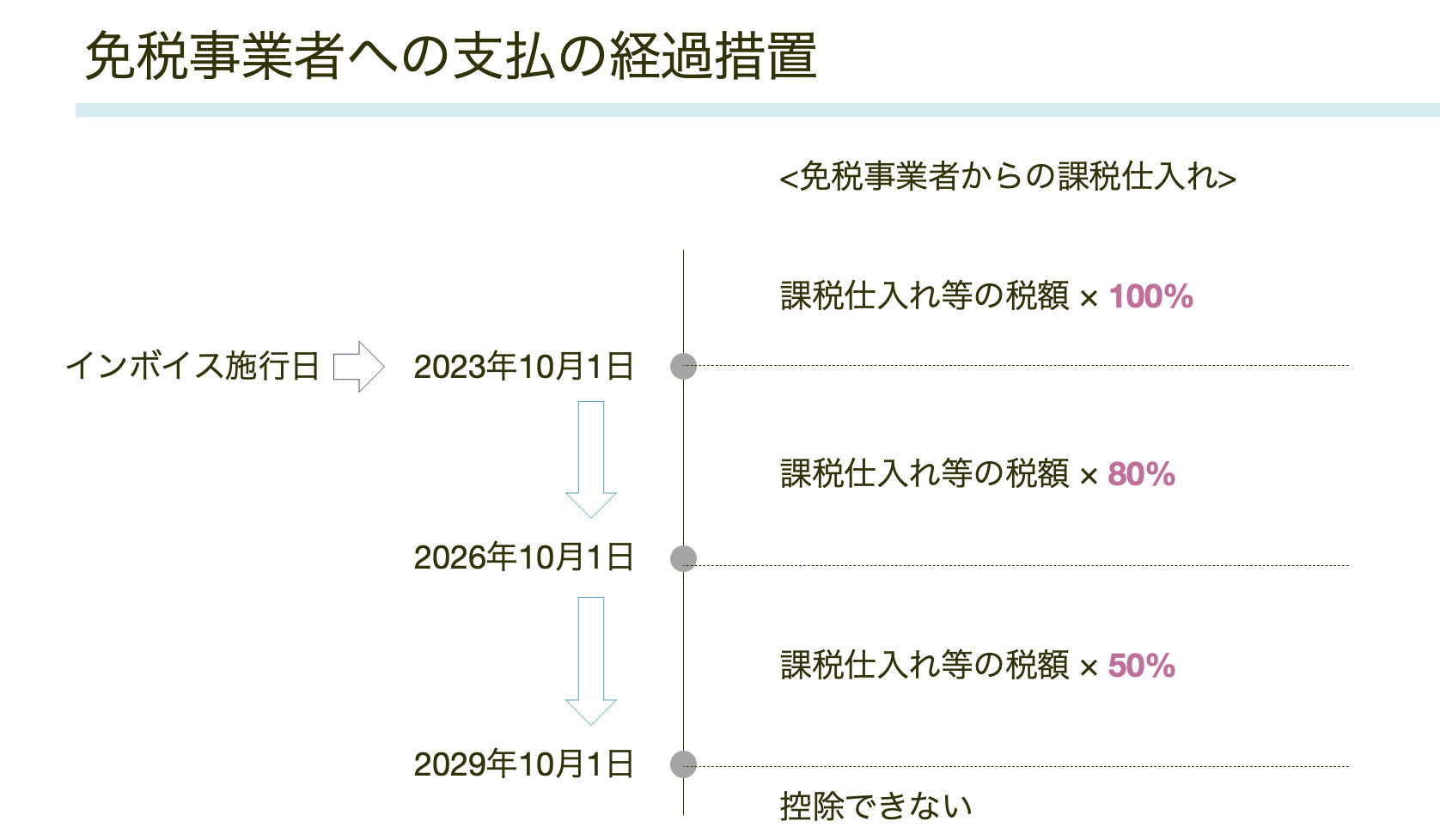

経過措置によって、いきなり支払側が消費税を100%負担するのではなく、

段階的に負担額を増やしていくことができます。

(最初の3年間は20%(控除率80%)、次の3年間は50%(控除率50%)、6年後は全額負担)

これらをうまく活用しながら、

長い目で免税事業者と取引をしていく方法も

あることを前提に書いています。

一部インターネット上で

免税事業者の不利益が大々的に書かれていますが、

痛みを和らげる方法は双方あるので、

うまく活用していくことが

最大限できることと考えています。

気になる方は、是非ご覧ください。

.jpg)