Last Updated on 2025年7月17日

海外取引を初めて行う小さな会社さんから相談が多いのが、租税条約の届出と、今回のテーマである「特典条項に関する付表」です。

本記事では、租税条約のおさらいをしたうえで、特典条項に関する付表の意味、書き方を紹介します。

外国企業と取引することになったんだけど、「源泉所得税の軽減はできないの?」と言われて困っている…という小さな会社さんにおすすめの記事です。

目次

租税条約とは

租税条約とは、二重課税の排除をメインの目的として、二国間で結ばれる条約のことです。

具体的には、

「この収入はこういう場合はこっちの国だけで課税しようね」

とか、

「この取引は最大でも◯%だけの課税にしようね」

といったように、2国間の取引をしやすいように事前に取り決められたルールのことです。

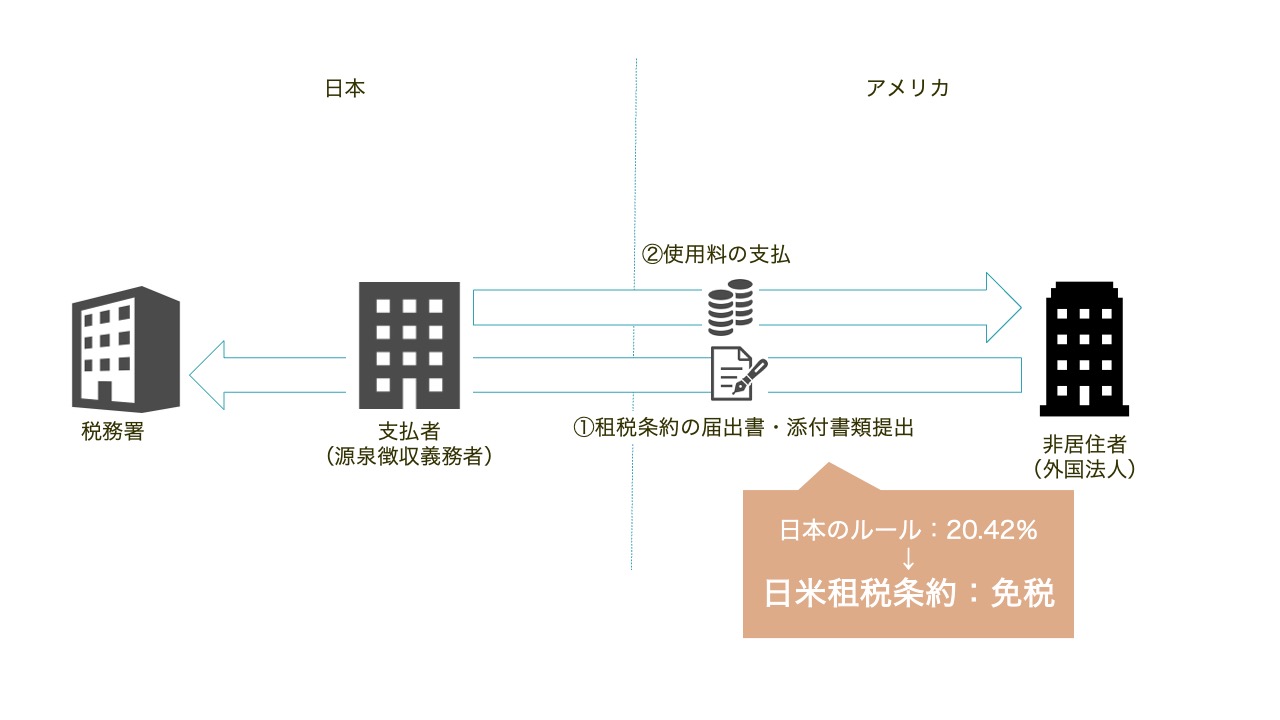

なお、租税条約の届出は外国企業が直接日本の税務署に提出することはできず、必ず支払先の日本企業を経由します。(e-Taxを使えば面倒な紙のやり取りは発生しません)

詳しい手続きは以下の記事をご参照ください。

特典条項とは

租税条約の中には、「特典条項」が含まれているものがあり、その場合には、届出と一緒に「特典条項に関する付表」(様式17と呼ばれます)が添付書類として必要になります。

特典条項とは、簡単に言うと

「この外国企業(個人)は本当に租税条約のベネフィットを受けられるのか?」

をテストするための手続きです。

この付表が必要となるケースは、

- 日本のルールでいくと一定の税率での源泉徴収が必要(利子、配当、使用料など)だけど、租税条約では免税又は軽減される取引

かつ、

- 「特典条項」を含む租税条約を結んでいる国の企業との取引

です。

特典条項を含む租税条約を結んでいる国は、2025年7月現在少なくとも以下の国があります(国税庁のHPより)。

- アメリカ合衆国

- イギリス

- フランス

- オランダ

- カナダ

- オーストラリア

- スイス

- ニュージーランド

- スウェーデン

- ドイツ

- ラトビア共和国

- リトアニア共和国

- エストニア共和国

- ロシア連邦

- オーストリア共和国

- アイスランド

- デンマーク王国

- ベルギー王国

- クロアチア共和国

- ウズベキスタン共和国

- スペイン王国

- ジョージア

- コロンビア共和国

これらの国の租税条約の届出をする際には、特典条項に関する付表の添付が必要となりますのでご注意ください。

特典条項に関する付表の目的

なぜこのようなルールが必要になるのかと言うと、

租税条約を利用して、不当に税金を減らそうとする者がいるからです。

具体的には、租税条約が対象としている国以外(第3国)が実態のない会社を経由して税金を減らそうとする行為です。

したがって、この付表の内容もその目的に合わせた内容になっています。

簡単に言うと、以下の3つを順番にテストします。

- 適格者テスト…株式の持分が租税条約の2国で一定以上占められているか

- 事業活動テスト…ちゃんと2国で事業活動を行っているか(形だけの法人設立でないか)

- 主要目的テスト…「税金を安くするだけ」など、租税条約の目的から外れていないか

特典条項に関する付表の書き方

日本では源泉徴収、租税条約では免税

今回の例では、日本企業が米国企業に翻訳をお願いし、その対価を支払う取引(著作権の使用料)を考えてみます。

日本の所得税法上、非居住者(外国企業)に支払う使用料は20.42%の源泉徴収が必要になります。

なかなかの税率ですよね。これを外国企業に伝えたら

「Oh my god…」

と言われてしまうかもしれません。

一方、日米租税条約第十二条では、使用料については「受け取る人が住んでいる国(ここでは、米国)でのみ税金をかけることができる」とされています。

租税条約は国内法を上書きするので、「日本では免税(源泉徴収しない)」という結果になります。

租税条約の適用を受けるためには、最初の支払いを受ける日の前日までの租税条約の届出書を支払者の管轄税務署長に提出する必要があります。

ここで添付が必要なのが、特典条項に関する付表&居住者証明です。

簡単に書き方を紹介します。

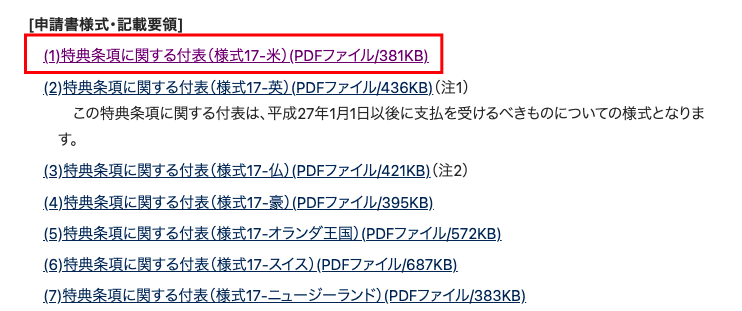

まず、「国ごと」にフォーマットがあるので、それを選びます。

(租税条約の届出書は「取引内容(使用料や配当など)」ごとですが、特典条項に関する付表は「国ごと」です)

A3-21 特典条項に関する付表(様式17)|国税庁

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/joyaku/annai/5320/01.htm

アメリカは一番上にありますね。

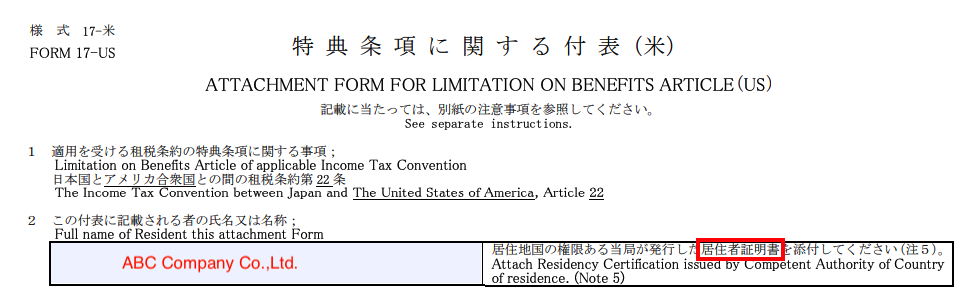

2 この付表に記載される者の氏名又は名称

まず、租税条約のベネフィットを受ける会社名(外国企業名)を入力します。

隣に、「居住地国の権限ある当局が発行した居住者証明書を添付してください」と書かれていますが、これは日本で言うところの住民票や登記簿謄本に当たります。

アメリカの場合には、IRS(内国歳入庁)が発行した書類が該当しますので、外国企業に早めにお願いします。

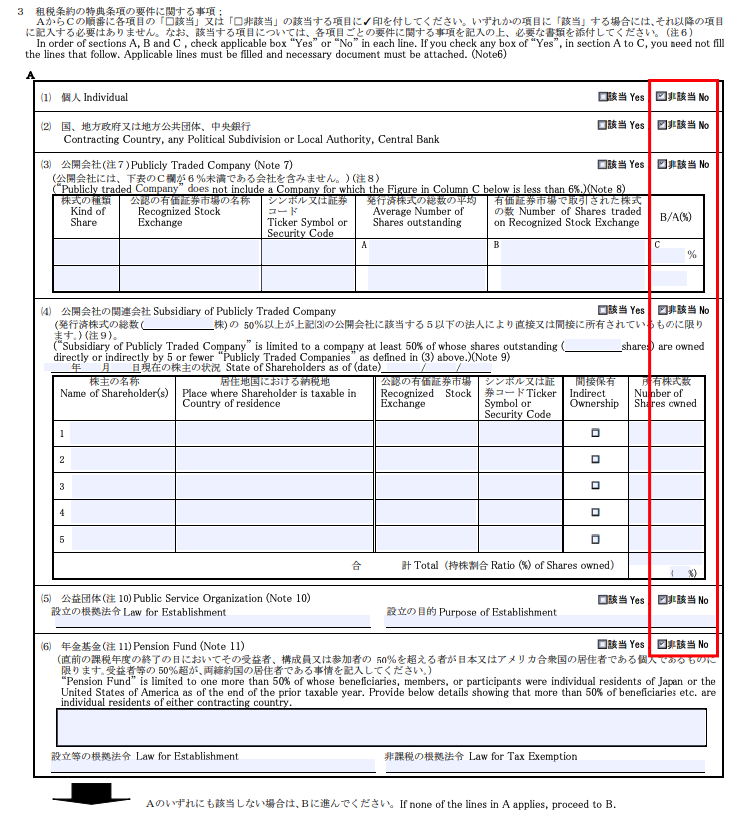

3 租税条約の特典条項の要件に関する事項

メインの部分です。外国企業が租税条約の恩恵(税率の軽減や免除)を受ける資格があるのか、順番にテストをしていきます。

今回は、アメリカの一般の未上場会社を想定していますので、以下(Aの区分)はすべて「非該当」となります。

- 個人

- 国、地方政府又は地方公共団体、中央銀行

- 公開会社

- 公開会社の関連会社

- 公益団体

- 年金基金

Bの区分に進みます。

前半部分が、先ほど説明した「適格者テスト」です。

適用を受ける会社の持分の50%以上が、「日本又はアメリカの居住者」に所有されていればこのテストはOKです。

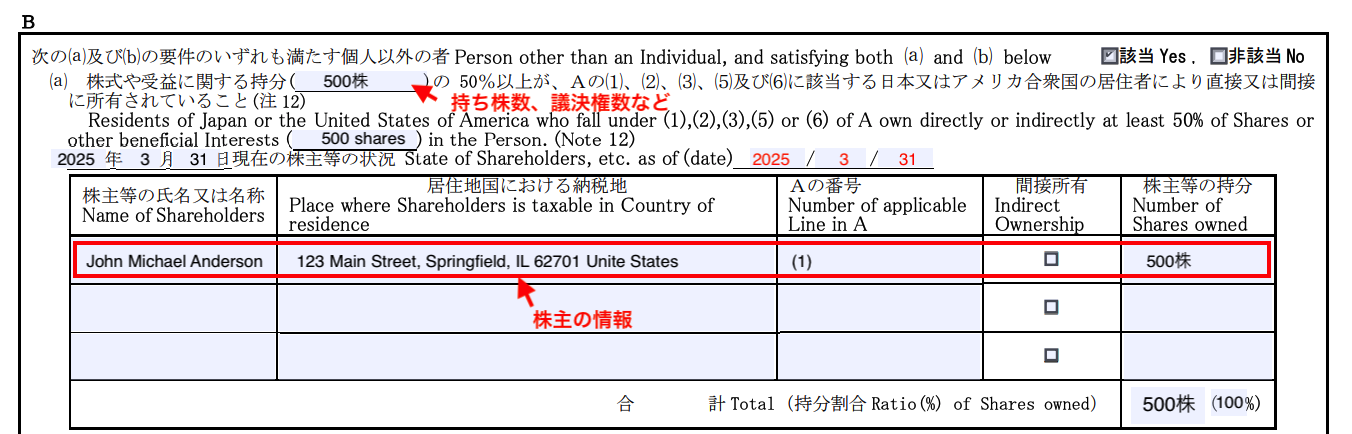

今回は、シンプルなオーナー会社を前提にします。発行株式数は500株で、Johnさんというアメリカ人が100%オーナーとすると、以下のような記載になります。

(「Aの番号」は、Johnさんは個人なので(1)になります)

次は、後半部分です。(Bの区分は前半、後半「いずれも」満たす必要があります)こちらが「事業活動テスト」になります。

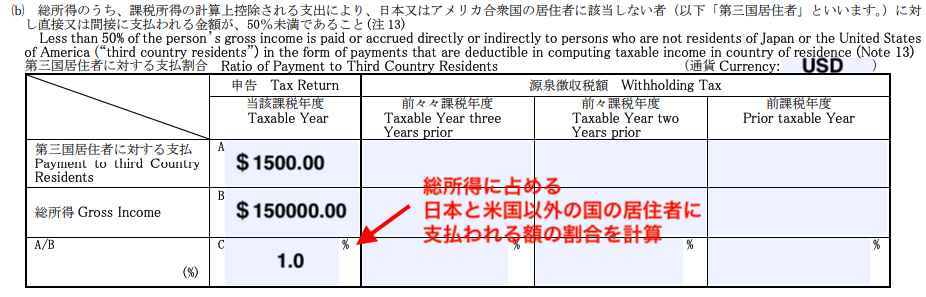

適用を受ける会社の総所得に占める日本と米国以外の国の居住者に支払われる額の割合が、50%未満であれば、このテストクリアです。

50%以上が第3国に支払われていたら、実質的に2国で事業活動してないよね、とみなされて除外されてしまいます。形だけのペーパーカンパニーを排除する狙いです。

下の記載例では、日本と米国以外の国に支払われる金額が総所得の1%しかない単純例を想定しています。(過去3年間で第3国で源泉徴収された金額があればそれも右側に記載します)

後半を満たせば、Bの区分はクリアです。これ以上の記載は必要ありません。

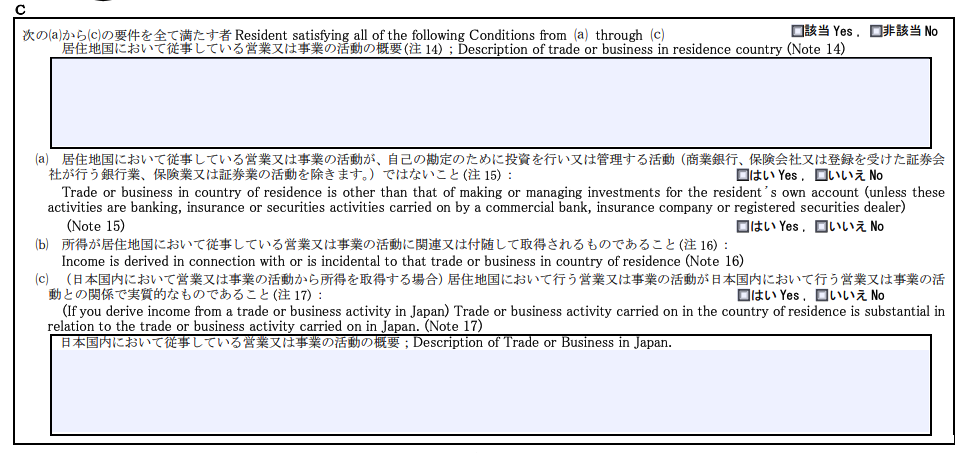

ちなみにCはAもBを満たさなかった場合に進みます。

ここでは更に、「税金を安くするだけ」など、租税条約の目的に沿っていないかのチェック(主要目的テスト)が行われます。

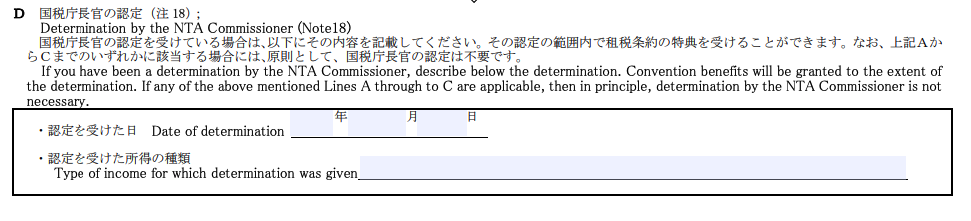

それでもだめだった場合には、「D 国税庁長官の認定」まで進みます。個別認定です。なかなかここまでたどり着く会社はないでしょう。

まとめ

本記事では、租税条約のおさらいをしたうえで、特典条項に関する付表の意味、書き方を例を挙げて紹介しました。

この付表の目的は、

「本当に申請する者は租税条約のベネフィットを受ける資格があるのか」

を色んなテストをして確認する、ただそれだけです。

そのテストとは、

- 適格者テスト…株式の持分の大半が租税条約の2国で占められているか(Aの区分)

- 事業活動テスト…ちゃんと2国で事業活動を行っているか(形だけの法人設立でないか)(Bの区分)

- 主要目的テスト…「税金を安くするだけ」など、租税条約の目的から外れていないか(Cの部分)

の3つで、それが付表の記載にも表れていることが理解できたかと思います。

ここで紹介しているのはほんの一例ですので、

不安な方は是非ご相談ください。