Last Updated on 2024年4月26日

日本で働く外国人の方は、本国でRSU(Restricted Stock Unit)の付与を受けるケースが多いです。

本記事では、非永住者にRSUが付与された場合で、国内・国外勤務分いずれも含まれていたときの所得税の計算方法を解説します。

- RSUの権利付与期間に、国内勤務分と国外勤務分がある場合には分ける必要がある

- 国外勤務分のRSUで、国外払いは所得税の対象外

目次

非永住者の所得税のおさらい

まず、非永住者の所得税のおさらいです。

非永住者とは、国内に住所がある人で以下のいずれも満たす人です。

- 日本国籍がない

- 過去10年以内に日本国内に住所又は居所があった期間の合計が5年以下

短期的に外国の会社から日本の会社にに駐在員などが該当します。

非永住者は、以下について日本で所得税が課されます。

- 国内源泉所得(日本で発生した所得)

- 国外源泉所得(日本以外で発生した所得)で、日本に送金されたもの

参照ブログ:

日本で働く外国人の方 – 非永住者の意味とその課税範囲は?

RSU(Restricted Stock Unit)の所得税のおさらい

RSUの所得税のおさらいもします。

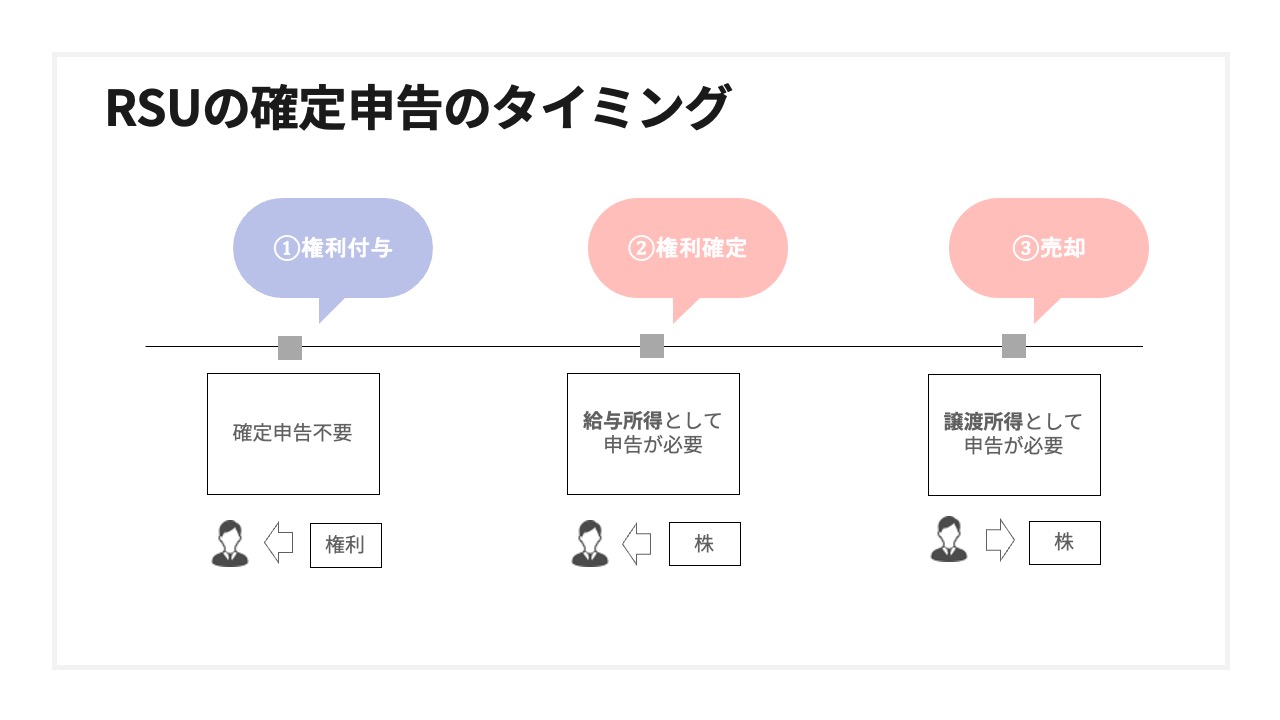

- 権利付与時(Grant):確定申告不要

- 権利確定時(Vest):確定申告必要

- 売却時:確定申告必要(売却益が出ている場合)

詳しくは、以下の記事で書いています。

RSU(Restricted Stock Unit)の申告を確定申告書作成コーナーで行う方法

非永住者に付与されるRSUに国内・国外勤務分が含まれていた場合

では、非永住者がRSUの付与を受けたケースを考えます。

RSUは、「一定期間の在籍」を条件に、会社の株式の一部が付与される制度です。

したがって、RSUの対象となる一定期間に、国内勤務分と国外勤務分が混ざることがあります。

例えば、次のケースで考えてみましょう。

非永住者に該当するZさんは、2024年1月1日にRSUの権利が付与(Grant)されました。

このRSUの権利の確定日(Vest)は3年後の2027年1月1日です。

Zさんは、その間に日本の会社に出向することになり、2025年1月1日に日本に入国しました。

2027年1月1日に無事権利が確定(Vest)し、Zさんは株式の一部を国外の口座で受け取ることができました。

-e1714129174860.jpg)

この場合の、Zさんの給与所得の計算をどのように行えばよいでしょうか?

RSUの付与から確定までの3年のうち、1年は国外勤務分(🅰)、2年は国内勤務分(🅱)となります。

この場合、最初の1年間(国外勤務分)は、国外源泉所得・国外払いとなります。

したがって、送金しない限りは所得税の対象外となりますので、この期間分に応じたRSUの額は所得税の計算上除外しなければなりません。

2-e1714129200796.jpg)

整理すると、以下の表のようになります。

3-e1714129225448.jpg)

なお、国外勤務分のRSU(国外源泉所得)でも国内に送金したものは所得税の課税対象となります。

(上の表の右上の部分(国外源泉所得・国内払い)に該当するため)

送金課税については、以下の記事で書きました。

国外から送金したら課税? – 非永住者の送金課税とは

通常、RSUは複数のプランが準備されておりGrant、Vestのスケジュールが異なります。

したがって、各RSUのプランごとに国内勤務分・国外勤務分を分ける

必要があり、計算も複雑になりますのでご注意ください。

まとめ

非永住者に付与されたRSUに国内・国外勤務分が含まれていた場合の所得税の計算方法を解説しました。

ポイントは、国外勤務分に対応するRSUは国内に送金されない限りは課税対象外になるという点です。

非永住者で国内勤務・国外勤務の両方の期間が含まれるRSUの付与があった方は注意が必要です。